Obowiązek zgłoszenia darowizny

Kodeks cywilny wskazuje, iż oświadczenie darczyńcy o przekazaniu obdarowanemu darowizny powinno być złożone w formie aktu notarialnego. Przy czym darowizna bez zachowania tej formy staje się ważna, jeżeli przyrzeczone świadczenie zostało spełnione. Powyższe stanowi, iż akt darowizny nie musi mieć formalnej formy, wystarczy, że darowizna zostanie po prostu wykonana.

Jednakże w przypadku, gdy dla ważności umowy z uwagi na jej przedmiot zastrzeżono formę szczególną, zasada przewidziana powyżej nie znajduje zastosowania - zarówno oświadczenie darczyńcy, jak i obdarowanego muszą być złożone w tej formie, a czynność podjęta bez jej zachowania jest nieważna bezwzględnie i nie podlega konwalidacji (czyli czynność nie zyskuje mocy prawnej). Chodzi m.in. o wypadki przeniesienia własności nieruchomości.

Grupy podatkowe

W podatku od spadków i darowizn obowiązek oraz wysokość zapłaty podatku jest uzależniony od tzw. grup podatkowych:● do grupy I zalicza się - małżonka, dzieci, rodziców, pasierba, zięcia, synową, rodzeństwo, ojczyma, macochę i teściów;● do grupy II zalicza się - dzieci rodzeństwa, rodzeństwo rodziców, dzieci i małżonków pasierbów, małżonków rodzeństwa i rodzeństwo małżonków, małżonków rodzeństwa małżonków, małżonków innych zstępnych;● do grupy III zalicza się - innych nabywców.

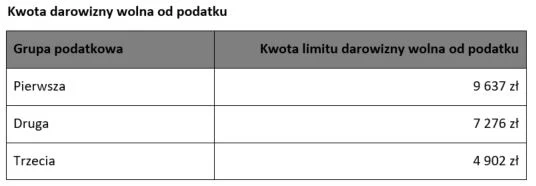

Podział na trzy zasadnicze grupy podatkowe odgrywa istotną rolę, ponieważ zaliczenie określonego nabywcy do jednej z trzech grup podatkowych ma znaczenie dla wysokości podatku oraz kwoty zwolnień od podatku.

Przewidziane powyżej kwoty stanowią maksymalną wartości darowizn, które są zwolnione od podatku. Kwota limitu darowizny odnosi się do okresów pięcioletnich. Jeśli w ciągu pięciu lat kwota darowizn od jednej osoby nie przekroczyła kwoty limitu, w takim wypadku nie trzeba zgłaszać darowizny do US, natomiast w przypadku gdy umowa darowizny pieniędzy przekroczyła powyższe limity należy ten fakt zgłosić do US.

Darowizny od najbliższych

Darowizny otrzymane od osób z I grupy podatkowej są zwolnione od podatku nawet powyżej kwoty 9 637 złotych, z zastrzeżeniem, że w takim przypadku dla skorzystania z takiego zwolnienia musi zostać złożone zgłoszenie o nabyciu własności środków pieniężnych na formularzu SD-Z2. Powyższe stanowi, iż przykładowo nie wystąpi podatek od darowizny od rodziców. Jednocześnie darowizna winna zostać udokumentowana dowodem wpłaty na rachunek bankowy nabywcy lub przekazem pocztowym.

W przypadku przekroczenia limitu darowizny od osoby z drugiej lub trzeciej grupy zwolnienie nie przysługuje. Sprawdź także ten artykuł na temat podatku od nieruchomości.

Jak właściwie zgłosić darowiznę do US

Zgłoszenie darowizny do urzędu skarbowego odbywa się w przypadku darowizny od osób wskazanych w I grupie podatkowej dla kwoty powyżej 9 637 zł odbywa się na formularzu SD-Z2 i powinno odbyć się najpóźniej w terminie 6 miesięcy od otrzymania darowizny. Wskazany termin jest niezwykle istotny, ponieważ w przypadku jego przekroczenia przepada zwolnienie darowizny od podatku, jest to termin, którego nie można przywrócić. Konsekwencją braku zgłoszenia w przypadku aktu darowizny od rodziców, będzie fakt wystąpienia podatku od darowizny od rodziców.

Tym samym przykładowo w przypadku umowy darowizny pieniędzy od rodziców, przekraczającej kwotę 9 637 złotych powinna ona zostać udokumentowana poprzez formularz SD-Z2, stanowiący deklarację darowizny. Akt darowizny powinien zostać zgłoszony na formularzu do urzędu skarbowego ze względu na miejsce zamieszkania otrzymującego darowiznę.

Konsekwencje braku zgłoszenia darowizny do US

Zgłoszenie darowizny do urzędu skarbowego ma kluczowe znaczenie dla uniknięcia nieprzyjemnych konsekwencji. W przypadku gdy nie zgłosimy darowizny i nie zapłacimy podatku od darowizn, to darowizna podlega opodatkowaniu według stawki 20 proc., jeżeli taki obowiązek podatkowy powstał wskutek powołania się przez nas przed organem podatkowym w toku czynności sprawdzających, postępowania podatkowego, kontroli podatkowej lub kontroli celno-skarbowej na okoliczność dokonania tej darowizny. Tym samym umowa darowizny pieniędzy przekraczającej kwotę zwolnienia niezgłoszona do US, od której nie został uiszczony podatek może mieć bardzo negatywne konsekwencje finansowe dla podatnika.

Biznes INTERIA.PL na Twitterze. Dołącz do nas i czytaj informacje gospodarcze

Konieczne kroki przy otrzymaniu darowizny

W świetle powyższego dla każdego aktu darowizny należy wziąć pod uwagę wysokość otrzymanej kwoty, skonfrontować ją z łączną wysokością darowizny z ostatnich 5 lat, a następnie w przypadku powstania obowiązku złożyć deklarację darowizny do właściwego Urzędu.

Zwłaszcza w przypadku, gdy na podstawie umowy darowizny pieniędzy otrzymamy znaczną kwotę od rodziców, należy koniecznie pamiętać o zgłoszeniu tego faktu do US poprzez deklarację darowizny na podstawie formularza SD-Z2, w celu uniknięcia podatku od darowizny od rodziców.