Strata w działalności gospodarczej nie zawsze musi wynikać ze złej kondycji finansowej firmy. Jednorazowa amortyzacja, na przykład drogiego samochodu ciężarowego, czy wysokie nakłady na inwestycje w celu zwiększenia zysku firmy w przyszłości, mogą sprawić, że przedsiębiorstwo księgowo odnotuje stratę. Księgowo, bo na przykład amortyzacja, korzystna dla przedsiębiorców z podatkowego punktu widzenia, jest faktycznie zapisem księgowym, tzw. kosztem niepieniężnym, pozwalającym prowadzącemu działalność na znaczne obniżenie podatku dochodowego. Wynikająca z takiej sytuacji strata nie oznacza, że przedsiębiorca ma problemy z płynnością finansową i wypłacalnością.

5 proc. to maksimum

Problemy mogą się jednak pojawić, gdy prowadzący własną działalność zechce zaciągnąć kredyt. Banki nie lubią bowiem klientów firmowych ze stratą, uznając ich za kredytobiorców wysokiego ryzyka. - Z naszej praktyki wynika, że trudno jest otrzymać kredyt ze stratą przekraczającą 5 proc. przychodów firmy - mówi Dorota Chutek, ekspert finansowy Tax Care. Oznacza to, że jeśli roczny przychód przedsiębiorcy prowadzącego jednoosobową działalność gospodarczą wynosi na przykład 150 tys. zł, strata w tym samym okresie nie może przekroczyć 7,5 tys. złotych.

Większość rozpatruje wnioski "indywidualnie"

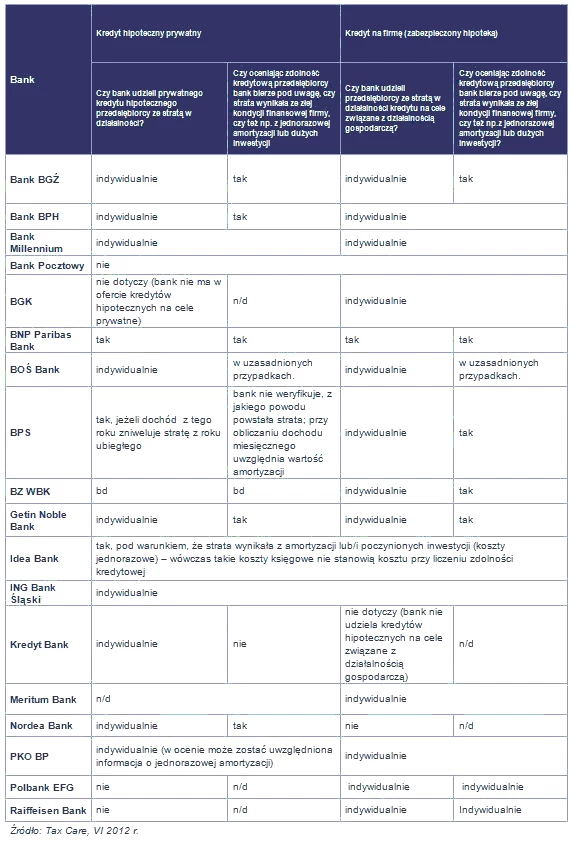

Banki niechętnie wypowiadają się w kwestii kredytów dla przedsiębiorców ze stratą. Na ankietę Tax Care, przeprowadzoną w 30 instytucjach finansowych, udzieliło odpowiedzi tylko kilkanaście. Co więcej, większość spośród tych banków nie odpowiedziała jednoznacznie, czy udzielą kredytu mikroprzedsiębiorcy, którego działalność przynosi stratę, stwierdzając ogólnie, że są to przypadki rozpatrywane indywidualnie. Pytaliśmy o przedsiębiorcę prowadzącego jednoosobową działalność gospodarczą, przy założeniu, że firma jest jego jedynym źródłem dochodu, a kredyt może być przeznaczony albo na cele prywatne (zakup mieszkania), albo na cele związane z działalnością gospodarczą. Założyliśmy również, że przedsiębiorca odnotował stratę w poprzednim roku, natomiast od stycznia 2012 r. jest już "na plusie".

Zdecydowane "nie" dla przedsiębiorcy ze stratą

Kategorycznie wypowiedziały się w tej sprawie jedynie Bank Pocztowy, Nordea Bank, Polbank EFG oraz Raiffeisen Bank, które stwierdziły, że klient ze stratą nie może liczyć u nich na kredyt. Przy czym Bank Pocztowy nie udzieli w takiej sytuacji kredytu niezależnie od jego przeznaczenia, natomiast Nordea Bank dopuszcza taką możliwość przy finansowaniu prywatnej nieruchomości, ale nie przy pożyczce na cele związane z działalnością gospodarczą. W przeciwieństwie do Polbanku i Raiffeisen Banku, które rozważą udzielenie kredytu tylko na finansowanie firmy. Na drugim biegunie jest BNP Paribas Bank, który jako jedyny zdecydowanie deklaruje, że udzieli kredytu przedsiębiorcy ze stratą niezależnie od tego, czy jest to pożyczka indywidualna, czy na firmę.

Kto sprawdzi przyczynę straty?

Choć nie ulega wątpliwości, że banki są niechętne kredytowaniu przedsiębiorców ze stratą, pozytywne jest z pewnością to, że część spośród przepytanych przez Tax Care instytucji nie "zamyka się" na takich klientów od razu i nie odrzuca automatycznie ich wniosków kredytowych, tylko najpierw sprawdza, z czego faktycznie wynika strata. Przykładowo w Idea Banku udzielenie zarówno prywatnego, jak i firmowego kredytu jest możliwe pod warunkiem, że strata wynikała z amortyzacji czy poczynionych inwestycji - wówczas takie koszty księgowe nie stanowią kosztu przy liczeniu zdolności kredytowej. Podobnie wygląda sytuacja między innymi w BNP Paribas Banku, BOŚ Banku, BZ WBK (dla kredytów firmowych) czy Getin Noble Banku. Z praktyki kredytowej Tax Care wynika także, że w przypadku kredytów firmowych oświadczenia klientów dotyczące przyczyn straty przyjmują również Alior Bank, mBank i - co ciekawe - Nordea Bank, który oficjalnie w ankiecie Tax Care stwierdził, że nie udzieli firmowego kredytu przedsiębiorcy ze stratą. Skąd taka różnica pomiędzy teorią a praktyką? Dorota Chutek, ekspert finansowy Tax Care, przyznaje, że wiele zależy od doradcy w danym banku. - Nawet jeśli bank mówi generalnie, że nie udzieli kredytu klientowi ze stratą w działalności gospodarczej, w praktyce może być inaczej. Zaangażowani doradcy w bankach są w stanie przeforsować nawet trudne kredyty, występując na naszą prośbę o odstępstwo od ogólnie określonych przez dany bank zasad - wyjaśnia.

Łatwiej o kredyt firmowy niż prywatny

Z doświadczeń Tax Care wynika także, że w przypadku przedsiębiorców ze stratą relatywnie łatwiej o kredyt zaciągany na firmę, niż o kredyt prywatny. Wynika to faktu, że osób fizycznych prowadzących działalność gospodarczą nie dotyczą wytyczne rekomendacji T, które narzucają ograniczenia w przypadku kredytów w sytuacji, gdy przedsiębiorca zaciągałby go jako osoba prywatna.

Czy bank udzieli kredytu przedsiębiorcy ze stratą w działalności gospodarczej?

(założenia: kredyt dla przedsiębiorcy prowadzącego jednoosobową działalność gospodarczą; firma jest jego jedynym źródłem dochodu, a kredyt może być przeznaczony albo na cele prywatne (zakup mieszkania), albo na cele związane z działalnością gospodarczą. Przedsiębiorca odnotował stratę w poprzednim roku, natomiast od stycznia 2012 r. jest już "na plusie".

Agata Szymborska-Sutton, Tax Care

Współpraca: Magdalena Piórkowska