W czerwcowym rankingu na podium znalazł się Quercus TFI, a kolejne pozycje zajęły fundusze Alior zarządzane przez Ipopema TFI, oraz Noble TFI. W przypadku tego ostatniego szczególnie dobry wynik na tle konkurentów osiągnął Noble Stabilnego Wzrostu Plus, który uzyskał stopę zwrotu 10,5 proc. podczas gdy kolejny fundusz z tej grupy wypracował zysk w wysokości 5,9 proc.

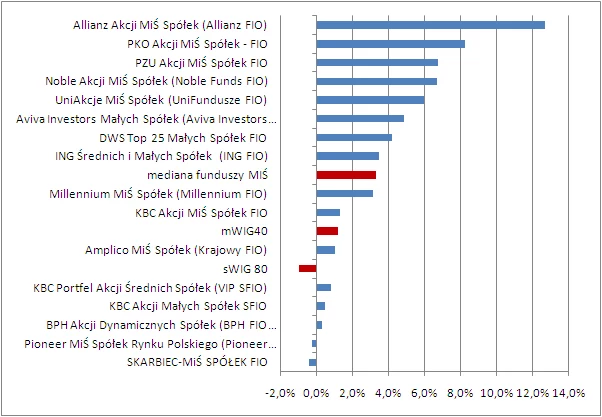

Z trudną koniunkturą na rynkach bardzo dobrze poradzili sobie zarządzający funduszami akcji polskich małych i średnich spółek. Mediana wzrostu w tej grupie funduszy wyniosła 3,3 proc. podczas gdy indeks sWIG80, który stanowi dla nich punkt odniesienia, znalazł się o 1 proc. niżej od notowania z początku roku. Na słowa uznania zasługują zarządzający Allianz Akcji MiŚ Spółek, którzy dzięki podejmowanym trafnym decyzjom, wypracowali 12,7 proc. stopę zwrotu dla swoich klientów.

W grupie funduszy akcji polskich jeszcze lepszy wynik uzyskali zarządzający funduszu Allianz Akcji Plus. Stopa zwrotu za 6 miesięcy to 13,7 proc., podczas gdy mediana tej grupy funduszy wyniosła -0,2 proc. Quercus Agresywny i Idea Akcji to dwa fundusze, którym również powiodło się przebicie bariery ponad dziesięcioprocentowej stopy zwrotu, zarabiając kolejno 12,6 proc. i 10,6 proc. Wyniki funduszy z tej grupy, które znalazły się na podium wypadły również bardzo dobrze na tle indeksu WIG20, który w analizowanym okresie spadł o prawie 5 proc.

Spośród wszystkich branych pod uwagę funduszy najlepszy wynik uzyskał PKO Małych Spółek Japońskich należący do grupy akcji zagranicznych, których jednostki są przeliczane na krajową walutę. Za sprawą aprecjacji jena w stosunku do złotego o ponad 23 proc. oraz odpowiedniemu doborowi spółek, fundusz ten zyskał 27,7 proc. Co dziwne, inwestując w fundusz akcji japońskich, mogliśmy natrafić na fundusz, na którym można było również stracić. Korzystny wpływ ryzyka walutowego nie odcisnął się na notowania ING (L) Japonia, ponieważ fundusz ten stosuje częściowe zabezpieczenie się przed ryzykiem walutowym (hedging). Dlatego też fundusz ING inwestujący w spółki z kraju Kwitnącej Wiśni znalazł się w ogonie tej grupy funduszy rankingu.

Silne umocnienie dolara, a także ucieczka inwestorów w bezpieczną przystań za jaką uważany jest amerykański rynek obligacji rządowych sprawiła, iż bardzo dobrą inwestycją okazały się fundusze z grupy dłużnych zagranicznych (PLN) inwestujących na rynku w USA. Pierwsze pięć pozycji należy do funduszy lokujących kapitał właśnie w te aktywa przynosząc ponad 15 proc. stopę zwrotu. Mediana tej grupy funduszy wyniosła 5,4.

Nieco mniej dały zarobić fundusze dłużne krajowe, gdzie wartość środkowa wyniosła 3,9 proc. Z panującą koniunkturą na rynku polskich obligacji najlepiej poradzili sobie zarządzający SKOK Obligacji (7,6 proc.). Na kolejnych miejscach znalazły się fundusze PKO Papierów Dłużnych Plus (6 proc.) oraz BPH Obligacji 2 (5,8 proc.). Pierwsze półrocze 2010 okazało się sprzyjającym okresem do inwestowania w krajowe instrumenty dłużne. Wydaje się jednak, że obecna faza cyklu gospodarczego w Polsce wyczerpała potencjał ponadprzeciętnych zysków z inwestowania w obligację. Napływające dobre dane makroekonomiczne, jak również ostatni odczyt Indeksu Koniunktury Ekspertów Finansowych (IKEF) obliczanego przez firmę Expander, świadczą o końcowym etapie trwającej fazy ożywienia oraz o zbliżającym się okresie zacieśniania polityki pieniężnej. Nie są to warunki sprzyjające spadkom rentowności obligacji, stąd też posiadacze funduszy dłużnych nie powinni spodziewać się aż tak wysokich zysków.

Natomiast rynki akcji wciąż znajdują się pod presją utrzymujących się obaw a nie faktycznych problemów gospodarek. Początkowo kłopoty państw PIIGS (Portugalia, Irlandia, Włochy, Grecja, Hiszpania), a obecnie również plany cięć wydatków w państwach strefy euro, w celu ograniczenia deficytów budżetowych w kolejnych latach, przyczyniły się do powstania pogłosek o możliwym powrocie kryzysu. Kolejnym zagrożeniem jest możliwe spowolnienie gospodarki w Stanach Zjednoczonych. Już teraz zauważalny jest brak spodziewanych efektów ulg podatkowych skierowanych do uczestników rynku nieruchomości w celu pobudzenia tego segmentu gospodarki. Może okazać się, że rządowe środki skierowane także w inne obszary amerykańskiej gospodarki przyniosą wyłącznie krótkotrwałą poprawę. Z drugiej strony, pokryzysowa odbudowa najbardziej dotkniętych sektorów, podobnie jak gojenie głębokiej rany, zawsze wymaga czasu.

Jednak od strony analizy makroekonomicznej, napływające informację nadal potwierdzają kontynuację ożywienia, choć zdarza się, że niekiedy świadczą o spowolnieniu tempa wzrostu. Taka sytuacja ma miejsce w Chinach, gdzie lipcowy odczyt dotyczący koniunktury w przemyślę w nadchodzących miesiącach (PMI dla przemysłu) zasygnalizował powolne wyhamowanie dynamiki wzrostu. O dziwo, może okazać się to pozytywną informacją, gdyż świadczy o schładzaniu gospodarki, co zmniejsza ryzyko przegrzania koniunktury. Dzięki temu Państwie Środka powinno uniknąć tzw. "twardego lądowania".

Nadchodzący kwartał powinien dać odpowiedź czy dzisiejsze obawy zostaną przekute w rzeczywistość. Realizacja takiego scenariusza spowodowałaby zapewne silne spadki na giełdach. Natomiast jeżeli obecne zagrożenia okażą się wyłącznie chwilową "zadyszką" dla rynków akcji to najbliższe miesiące warto będzie wykorzystać do napełnienia portfela funduszami akcji. Biorąc pod uwagę obecną sytuację indeksu szerokiego rynku warszawskiej giełdy (WIG) pod względem analizy technicznej, to wciąż znajduję się on powyżej linii wsparcia wykreślonej przez majowy dołek. Dopóki nie zostanie ona przełamana, nie należy obawiać się dalszych spadków. Jednakże indeksy akcji rodzimej giełdy stoją przed trudnym zadaniem, gdyż indeks amerykańskiego rynku S&P 500, z którym nasz rynek jest silnie powiązany, znalazł się już poniżej ostatnich dołków (poniżej poziomu wsparcia), co zwiększa prawdopodobieństwo kontynuacji ruchu w dół w najbliższy tygodniach.

Marek Arent, współpraca: Jarosław Sadowski