Obwieszczenie Rady Ministrów określa maksymalną wysokość stawek podatku od nieruchomości. O faktycznej wysokości stawek decydują jednak gminy w drodze uchwały. Podatek za domek letniskowy może wynieść maksymalnie 0,70 zł albo 7,36 zł za metr kwadratowy powierzchni rocznie. Wszystko zależy od tego, czy położona za miastem nieruchomość służy tylko celom rekreacyjnym, czy również mieszkalnym.

Charakter budynku decyduje bowiem o stawce podatku od nieruchomości. Co prawda wysokość podatku zostanie określona w decyzji organu podatkowego, jednak warto zwrócić uwagę, czy funkcje, jakie spełnia w konkretnym przypadku domek letniskowy, nie uprawniają do uznania go za nieruchomość mieszkalną i opodatkowania niższą stawką.

Domek w trzech odsłonach

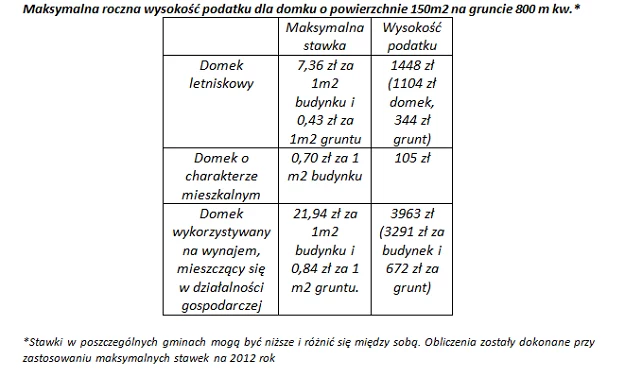

Tax Care sprawdził, jak kształtować się może maksymalna wysokość podatku od nieruchomości domku o powierzchni 150 m kw. na gruncie 800 m kw. w trzech przypadkach. Pierwszy to domek letniskowy, który służy wyłącznie celom rekreacyjnym, drugi to domek wykorzystywany na cele mieszkaniowe, a trzeci wykorzystywany przez przedsiębiorcę na działalność gospodarczą polegającą np. na wynajmie pokoi turystom.

Charakter nieruchomości ma znaczne przełożenie na wysokość podatku. W najlepszej sytuacji są właściciele nieruchomości przeznaczonych na cele mieszkalne, w gorszej gdy domek służy wyłącznie rekreacji i wypoczynkowi. Ale to i tak nic w porównaniu do przedsiębiorców, których podatek od nieruchomości może kosztować prawie trzykrotnie więcej niż w przypadku domku letniskowego.

Domek letniskowy nie ma definicji

Nawet lekkiej konstrukcji domek letniskowy może spełniać definicję budynku, określoną na potrzeby podatku od nieruchomości, a to oznacza, że podatek w badanym przypadku może wynieść nawet 1450 zł rocznie, a nie 105 zł, jak przy takiej samej nieruchomości o charakterze mieszkalnym.

Za budynek uważa się obiekt budowlany w rozumieniu przepisów prawa budowlanego, który jest trwale związany z gruntem, wydzielony z przestrzeni za pomocą przegród budowlanych oraz posiada fundamenty i dach. Ustawa nie definiuje natomiast już takich pojęć jak "budynek mieszkalny" czy "budynek letniskowy". Nie odsyła także do prawa budowlanego w poszukiwaniu znaczenia tych terminów. To wszystko przyczyniło się do wypracowania bogatej linii orzeczniczej w tym przedmiocie.

Decydująca funkcja budynku

Zdaniem sądów, należy ustalić podstawową funkcję użytkową domku (jak np. w wyroku NSA z 22.09.2009 r., sygn. akt II FSK 542/08). W pierwszej kolejności posłużą do tego dane zawarte w ewidencji gruntów i budynków. Postępowanie związane z ustaleniem wysokości podatku to postępowanie podatkowe i można w nim przedstawić także inne dowody, które wskazują na faktyczną funkcję użytkową budynku.

Biznes INTERIA.PL na Facebooku. Dołącz do nas i czytaj informacje gospodarcze

Orzecznictwo wskazuje, że dla kwalifikacji domku jako budynku mieszkalnego (od którego zostanie ustalony podatek w niższej wysokości) decydujące znaczenie ma wykorzystywanie domku w celu zaspokojenia potrzeb mieszkaniowych samego właściciela, czy też jego bliskich. Gdy więc wybudowany poza miastem domek nie jest wykorzystywany tylko na potrzeby rekreacyjne, wypoczynkowe czy jako lokata kapitału, lecz stanowi "centrum życiowe", podatek od nieruchomości powinien być ustalony według znacznie niższych stawek przeznaczonych dla budynków mieszkalnych (zob. np. wyrok NSA z 16.10.2008 r., II FSK 1726/06, uchwały NSA z 22.04. 2002 r., FPK 17/01 oraz z 1.07.2002 r., FPK 3/02).

Co ważne, zapisy w ewidencji są wiążące dla fiskusa, a to oznacza, że określenie przeznaczenia nieruchomości na podstawie innych dowodów może mieć miejsce w przypadku braku ewidencji budynków i do czasu ujęcia domku w ewidencji, na co wskazał też NSA m.in. w wyroku 2.02.2012 r., sygn. akt II FSK 1471/10). Nie oznacza to jednak, że osoba, której domek w ewidencji gruntów i budynków jest sklasyfikowany jako letniskowy (czy inny, ale nie jako mieszkalny) jest na zupełnie straconej pozycji. Dane zawarte w ewidencji można bowiem zmienić.

Wynajmujesz na wsi turystom, nie prowadzisz działalności gospodarczej

W jeszcze gorszej sytuacji są przedsiębiorcy. Mogą płacić prawie trzykrotnie wyższy podatek niż w przypadku domku letniskowego. Gdy nieruchomość jest wykorzystywana na potrzeby prowadzonej działalności gospodarczej, to podatek może wynieść nawet 21,94 zł za 1 m kw. powierzchni użytkowej oraz 0,84 zł za 1 m kw. gruntu. W ich przypadku roczny podatek od nieruchomości dla domu z naszego przykładu może wynieść aż 3963 zł. Na potrzeby podatku od nieruchomości wykorzystywana jest definicja działalności gospodarczej zawarta w ustawie o swobodzie działalności gospodarczej.

Ale są dwa wyłączenia. Jedno jest szczególnie istotne z punktu widzenia właścicieli domków, którzy w czasie wakacji chcą zarobić na swojej nieruchomości i są gotowi przyjąć turystów. Za działalność gospodarczą nie uważa się bowiem wynajmu turystom pokoi gościnnych w budynkach mieszkalnych znajdujących się na obszarach wiejskich. Trzeba spełnić jednak dodatkowe warunki. Po pierwsze, wynajmujący musi mieć stałe miejsce pobytu w gminie położonej na tym terenie. Po drugie, liczba pokoi przeznaczonych do wynajęcia nie może przekraczać 5.

Jest więc o co walczyć, bo różnica może być znaczna i w badanym przypadku może wynieść nawet 3858 zł rocznie. Co więc zrobić, by korzystać z wyłączenia wynajmu pokoi w domku na wsi z działalności gospodarczej? Najpierw trzeba wykazać, że domek chociaż np. został wybudowany jako letniskowy, to faktycznie służy zaspokajaniu potrzeb mieszkaniowych.

Następnie konieczne jest dopełnienie warunków formalnych związanych z uzyskaniem stałego miejsca pobytu w gminie, w której znajduje się domek. Uwaga! Nie musi ono znajdować się w tym samym miejscu, co wynajmowane pokoje, ale w tej samej gminie. Na koniec koniecznie trzeba dopilnować, aby liczba wynajmowanych pokoi nie była większa niż pięć.

Katarzyna Rola-Stężycka