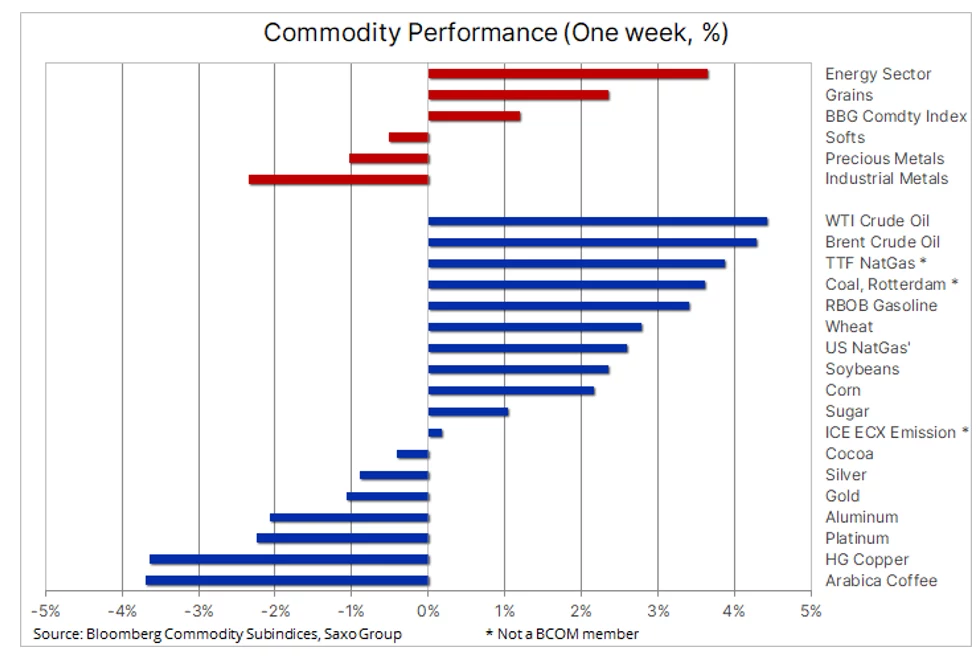

Coraz większe obawy przed inflacją, zwiększony popyt na metale związane z zieloną transformacją, ograniczanie podaży przez OPEC+ oraz warunki pogodowe mogą w dalszym ciągu napędzać szeroko zakrojoną hossę w nadchodzących miesiącach. Jednak w perspektywie stricte krótkoterminowej szereg surowców odnotowało spadek impetu, natomiast inne były intensywnie wykupywane, co zwiększyło ryzyko nagłej korekty obejmującej większość metali i kawę.

Ropa naftowa wybiła się w górę przed ostatnim spotkaniem OPEC+, na którym grupa - zgodnie z przewidywaniami - zadecydowała o podtrzymaniu planowanego na lipiec zwiększenia produkcji; uwzględniając jednak perspektywy dalszego ożywienia popytu oraz niepewność związaną z porozumieniem nuklearnym z Iranem, grupa wstrzymała się od jakichkolwiek sugestii dotyczących kolejnych kroków.

Mimo iż ożywienie globalnego popytu na paliwo jest nadal dalekie od synchronizacji ze względu na obawy dotyczące zaostrzenia restrykcji związanych z Covid-19 w Azji, w perspektywie krótkoterminowej rynkowi wystarcza koncentracja przede wszystkim na pozytywnych prognozach dla popytu w Stanach Zjednoczonych i w części Europy.

Czynniki te przyczyniły się jednak do zaostrzenia warunków na rynku, a OPEC prognozuje, że w drugim półroczu podaż na rynku światowym będzie niedostateczna, równocześnie naturalnie wykluczając jakiekolwiek dodatkowe baryłki zarówno z krajów OPEC+, jak i z Iranu czy od amerykańskich producentów ropy łupkowej.

Ostatni wzrost cen, którego kulminacją było zbliżenie się ropy Brent do kluczowego oporu w okolicach 72 USD oraz osiągnięcie przez ropę WTI maksimum z 2018 r., napędzany był przez ropę WTI w związku z sezonowym spadkiem zapasów benzyny w Stanach Zjednoczonych przed przewidywanym intensywnym sezonem wakacyjnym oraz z faktem, że poziom zapasów w Cushing, centrum dostaw ropy WTI, pozostawał w tyle za pięcioletnią średnią. Nałożył się na to dodatkowo brak wyraźnych oznak wzrostu produkcji w sektorze ropy łupkowej, który po pierwotnym boomie odnotował zapaść, a obecnie okazał większą dyscyplinę w swoim podejściu do rosnących cen ropy.

Wybicie ropy Brent powyżej 72 USD może oznaczać, że następnym celem będzie opór linii trendu z poziomu maksimum z 2008 r., plasujący się obecnie w okolicach 78 USD, jak widać na wykresie miesięcznym poniżej.

Złoto odnotowało największy spadek w ujęciu tygodniowym od marca po tym, jak po okresie mocnych wzrostów od początku kwietnia nastąpiła ostatecznie fala realizacji zysków.

W okresie tym, a w szczególności w ubiegłym miesiącu od czasu wybicia powyżej kluczowych poziomów technicznych, zlecenia kupna ze strony funduszy podążających za trendem długoterminowym utrzymały tempo hossy na stabilnym poziomie. Jednak po warunkach nadmiernego wykupu utrzymujących się przez ostatnie dwa tygodnie ryzyko korekty poszło w górę, a po realizacji pozostałych zleceń kupna przez tzw. traderów FOMO (fear of missing out - obawa przed przeoczeniem jakiejś okazji) do gwałtownego spadku wystarczył zaledwie jeden mocny odczyt danych ze Stanów Zjednoczonych.

Pod presją ze strony mocniejszego dolara i rosnących rentowności po ostatniej fali solidnych danych ekonomicznych ze Stanów Zjednoczonych rynek ponownie skupia się na ryzyku, że Rezerwa Federalna może rozpocząć zaostrzanie warunków rynkowych wcześniej, niż przewidywano. Złoto zdołało odzyskać część wcześniejszych strat po publikacji gorszego, niż przewidywano amerykańskiego raportu na temat zatrudnienia w sektorze pozarolniczym.

Z perspektywy technicznej utrata impetu poniżej dwudziestojednodniowej średniej ruchomej podkreśla ryzyko dodatkowego krótkoterminowego osłabienia w kierunku dwustudniowej średniej ruchomej, obecnie na poziomie 1 841 USD. Jeżeli złoto zdoła się odbić przed osiągnięciem tego poziomu, nie mówiąc już o 1 825 USD, czyli zniesieniu o 38,2% z linii ostatniego rajdu, problem ten postrzegany będzie jako niewielka korekta w ramach mocnego trendu wzrostowego.

Miedź zakończyła tydzień niemal na samym dole tabeli, być może po raz pierwszy od czasu rozpoczęcia hossy na rynkach towarowych mniej więcej dziewięć miesięcy temu.

Ostatnia utrata impetu zwiększyła ryzyko pogłębionej korekty ze strony inwestorów finansowych bardziej skupionych na krótkoterminowych zmianach technicznych cen, niż na perspektywie długoterminowej, która nadal wskazuje na wzrost z zastrzeżeniem, że nieelastyczna podaż może mieć problem ze sprostaniem przewidywanemu wyższemu popytowi, m.in. w miarę przyspieszenia procesu elektryfikacji.

Ponadto pojawiło się pewne osłabienie w odniesieniu do chińskiego popytu: kluczowa premia miedzi w Yangshan względem Londynu spadła do najniższego poziomu od czterech lat, natomiast spread pomiędzy ceną natychmiastową miedzi a ceną trzymiesięcznego kontraktu na londyńskiej giełdzie metali od trzech tygodni wykazuje contango (nadmierną podaż). Ponadto poziom zapasów w magazynach monitorowanych przez giełdy ustabilizował się w okolicach dziesięcioletniego maksimum, natomiast inwestorzy spekulacyjni od grudnia zredukowali swoją długą pozycję netto o 63%.

Jednak pomimo spadku krótkoterminowego apetytu na ryzyko optymizm nie zniknął do końca i przewidujemy, że nabywcy pojawią się ponownie wcześniej, niż można się tego spodziewać, aby zapobiec powrotowi ceny do linii trendu z początku października, obecnie na poziomie 4,18 USD. Do tego czasu dodatkowe wsparcie pozostanie w granicach pięciocentowego przedziału pomiędzy 4,38 USD i 4,43 USD, jak widać na wykresie poniżej.

Rolnictwo:

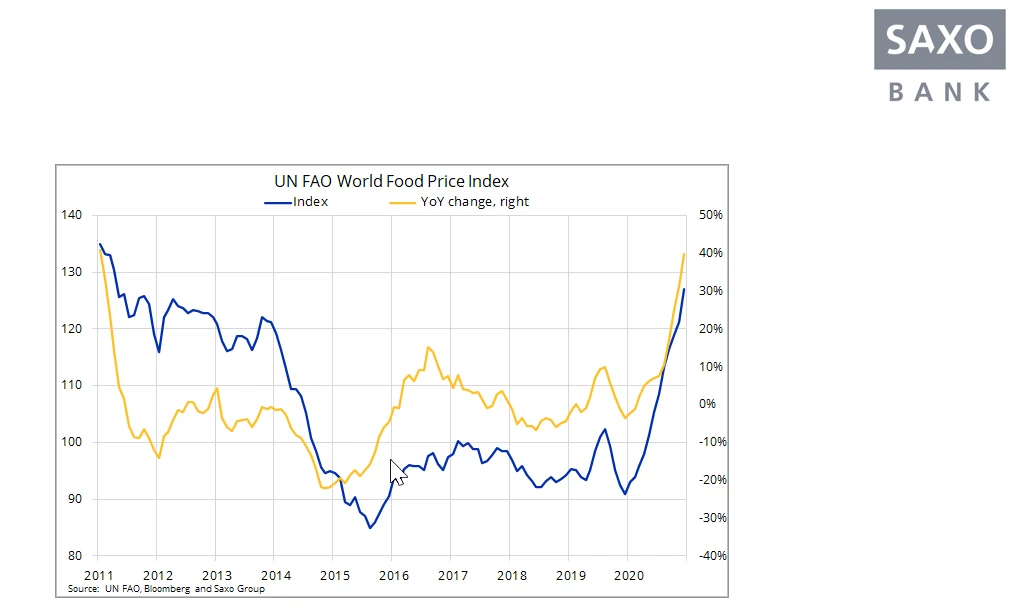

W maju globalne koszty żywności gwałtownie wzrosły, osiągając najwyższy poziom od dekady, według światowego indeksu cen żywności FAO, który poszedł w górę o 4,8%, odnotowując wzrost wynoszący niemal 40% w ujęciu rok do roku.

Indeks ten, obejmujący 95 cen produktów rolnych, wykazał trend wzrostowy we wszystkich pięciu grupach produktowych, przede wszystkim w odniesieniu do cukru, olei i mięsa. Susza w Ameryce Południowej, rekordowe zlecenia kupna ze strony Chin oraz gwałtownie rosnący popyt na biopaliwa spowodowały, że rynek produktów rolnych był niedostatecznie przygotowany na jakiekolwiek dodatkowe wstrząsy produkcyjne, co tłumaczy obecny nacisk na warunki pogodowe w kluczowych rejonach upraw na półkuli północnej.

Podobnie jak dziesięć lat temu, konsekwencje tych wzrostów odczują najuboższe kraje zależne od importu w sytuacji, w której w większości nadal zmagają się ze skutkami gospodarczymi pandemii.

Pewnym pozytywnym aspektem jest jednak fakt, iż pomimo mocnego wzrostu cen produktów rolnych, ceny pszenicy, a w szczególności ryżu - dwóch najważniejszych światowych produktów żywnościowych - pozostały relatywnie umiarkowane. Wysokobiałkowa pszenica przemiałowa notowana na giełdzie w Paryżu jest o 26% powyżej pięcioletniej średniej, natomiast tajski biały ryż - podstawowy produkt kuchni azjatyckiej - poszedł w górę zaledwie o 12%. Na cenę ryżu pozytywnie wpłynął fakt, iż jego produkcja przeznaczona jest przede wszystkim do spożycia przez ludzi, podczas gdy na inne produkty rolne wpływa również popyt na pasze i biopaliwa.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank

BIZNES INTERIA na Facebooku i jesteś na bieżąco z najnowszymi wydarzeniami