Forma zawiadomienia

Sprawcy przestępstw skarbowych mogą być ukarani ograniczeniem wolności lub więzieniem, ale najczęściej dostają grzywnę (za czyny popełnione w 2021 r. może ona wynieść do 26.879.040 zł). Wykroczenia skarbowe karane są grzywną (za dokonane w br. grozi ona w wysokości do 52.000 zł).

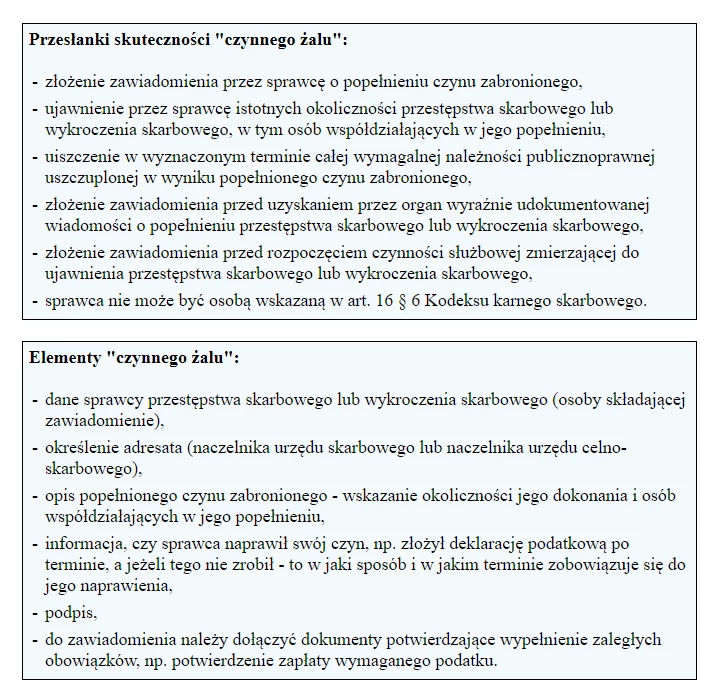

Sankcji karnych skarbowych można uniknąć dzięki tzw. czynnemu żalowi. Przewiduje to art. 16 K.k.s. "Czynny żal" to zawiadomienie o popełnieniu czynu zabronionego. Sprawca musi ujawnić w nim wszystkie istotne okoliczności sprawy, w szczególności osoby współdziałające w dokonaniu przestępstwa skarbowego lub wykroczenia skarbowego. Zawiadomienie składa się - w zależności od okoliczności sprawy - naczelnikowi urzędu skarbowego lub naczelnikowi urzędu celno-skarbowego. Warunkiem bezkarności jest ponadto uiszczenie całej wymagalnej należności publicznoprawnej uszczuplonej w wyniku czynu zabronionego. Kwotę tę można w zasadzie uregulować w terminie wyznaczonym przez organ. W praktyce uiszcza się ją przed lub w dniu złożenia zawiadomienia.

W związku z epidemią koronawirusa wprowadzono możliwość przesłania "czynnego żalu" przez internet na piśmie utrwalonym w postaci elektronicznej. Takie zawiadomienie musi być opatrzone kwalifikowanym podpisem elektronicznym, podpisem zaufanym albo podpisem osobistym. Przepis art. 16 § 4 K.k.s. stanowi, że elektroniczny "czynny żal" wnosi się za pomocą środków komunikacji elektronicznej, w tym przez Portal Podatkowy. Regulacja ta nie przewiduje - tak jak np. w przypadku wniosku o zezwolenie na dobrowolne poddanie się odpowiedzialności karnej skarbowej - że pismo w formie elektronicznej należy przekazać przez elektroniczną skrzynkę podawczą organu podatkowego. "Czynny żal" można więc przesłać w dowolny sposób za pomocą środków komunikacji elektronicznej, w tym na adres e-mail urzędu skarbowego lub celno-skarbowego (np. w formie pdf z kwalifikowanym podpisem elektronicznym). Ministerstwo Finansów rekomenduje jednak przekazanie go na skrzynkę właściwego organu za pośrednictwem platformy ePUAP (z wykorzystaniem wzoru pisma ogólnego). Obecnie nie ma możliwości złożenia zawiadomienia przez Portal Podatkowy. Prowadzone są działania mające udostępnić taką opcję w ramach tworzonego serwisu e-Urząd Skarbowy.

"Czynny żal" można również wnieść na piśmie lub przekazać ustnie do protokołu. W tym drugim przypadku należy jednak wyraźnie zgłosić chęć złożenia protokołowanego oświadczenia. Przyznanie się do popełnienia przestępstwa skarbowego lub wykroczenia skarbowego podczas nieformalnej rozmowy z urzędnikiem, np. przez telefon, nie daje żadnej gwarancji bezkarności. Złożenie zawiadomienia ustnie do protokołu wymaga wizyty w lokalu organu. Takie wizyty są obecnie wskazane tylko w wyjątkowych przypadkach (gdy jest to niezbędne). Wizytę w urzędzie skarbowym można umówić przez internet, korzystając z aplikacji "Umów wizytę w urzędzie skarbowym". Aplikacja jest dostępna na stronach internetowych: wizyta.podatki.gov.pl lub www.podatki.gov.pl/e-wizyta-w-urzedzie-skarbowym/, a także każdego urzędu skarbowego i izby administracji skarbowej. Umówienie wizyty polega na prawidłowym wypełnieniu zgłoszenia. Rezerwacji spotkania można dokonać także telefonicznie - dzwoniąc na numer podany na stronie internetowej urzędu skarbowego, lub osobiście - podczas wizyty w punkcie umawiania wizyt. Na wizytę należy przybyć punktualnie. Trzeba mieć ze sobą dokument ze zdjęciem w celu potwierdzenia tożsamości.

Podpis sprawcy

"Czynny żal" składa sprawca przestępstwa skarbowego lub wykroczenia skarbowego, czyli osoba fizyczna, która je popełniła.

Zawiadomienie dotyczące uchybienia firmy - indywidualnego przedsiębiorcy, osoby prawnej lub jednostki organizacyjnej nieposiadającej osobowości prawnej - podpisuje osoba, która zajmuje się jej sprawami gospodarczymi, w szczególności finansowymi (traktuje się ją jak sprawcę). Kompetencje w tym zakresie mogą wynikać z przepisu prawa, decyzji właściwego organu, umowy lub faktycznego wykonywania określonych czynności.

"Czynny żal" składa zasadniczo - w zależności od formy prawnej przedsiębiorcy - osoba prowadząca działalność gospodarczą, członkowie zarządu czy wspólnicy spółek osobowych. Nie jest jednak wykluczona odpowiedzialność innej osoby, której powierzono sporządzanie rozliczeń i prowadzenie spraw podatkowo-księgowych, np. właściciela biura rachunkowego. To, czy taka osoba może być traktowana jak sprawca, zależy jednak od wielu czynników, m.in. treści umowy łączącej obie strony, faktycznych możliwości wypełnienia powierzonych obowiązków, winy.

Nie wszyscy sprawcy mogą skorzystać z dobrodziejstwa "czynnego żalu". Wyłączenie obejmuje osoby wymienione w art. 16 § 6 K.k.s. Po pierwsze, jest to sprawca, który kierował dokonaniem ujawnionego czynu zabronionego. Po drugie, jest to sprawca, który wykorzystując uzależnienie innej osoby od siebie, polecił jej wykonanie czynu zabronionego. Po trzecie, jest to osoba, która zorganizowała grupę albo związek mający na celu popełnienie przestępstwa skarbowego albo taką grupą lub związkiem kierowała - chyba że wszyscy członkowie grupy lub związku dokonają "czynnego żalu". Po czwarte, jest to sprawca, który nakłaniał inną osobę do popełnienia przestępstwa skarbowego lub wykroczenia skarbowego w celu skierowania przeciwko niej postępowania o ten czyn.

Ograniczenia czasowe

Istotny jest moment dokonania samodenuncjacji.

"Czynny żal" jest bezskuteczny, jeżeli zostanie dokonany w czasie, gdy organ miał już wyraźnie udokumentowaną wiadomość o popełnieniu przestępstwa skarbowego lub wykroczenia skarbowego. Tak samo jest w przypadku zawiadomienia złożonego po rozpoczęciu czynności służbowej, np. czynności sprawdzających, zmierzającej do ujawnienia czynu zabronionego, chyba że nie dostarczyła ona podstaw do wszczęcia w tej sprawie postępowania karnego skarbowego.

Naczelnik urzędu skarbowego lub naczelnik urzędu celno-skarbowego nie informują osobnym pismem o pozytywnym rozpatrzeniu "czynnego żalu". Znakiem, że tak postąpili, jest odstąpienie od nałożenia kary lub skierowania sprawy do sądu. Niekiedy organ może wyznaczyć termin do dopełnienia obowiązków podatkowych objętych zawiadomieniem. Konsekwencją uznania "czynnego żalu" za bezskuteczny jest prowadzenie postępowania w sprawie o przestępstwo skarbowe lub wykroczenie skarbowe.

Korekta rozliczenia

"Czynny żal" jest zbędny w przypadku składania korekty deklaracji podatkowej - pod warunkiem spełnienia wymogów wskazanych w art. 16a K.k.s.

Pierwszy warunek to złożenie prawnie skutecznej korekty deklaracji w rozumieniu Ordynacji podatkowej lub ustawy o KAS. Skuteczność korekty zależy przede wszystkim od momentu jej dokonania. Korektę można złożyć zasadniczo do czasu upływu terminu przedawnienia zobowiązania podatkowego - pomijając zawieszenie tego uprawnienia w czasie postępowania podatkowego, kontroli podatkowej oraz celno-skarbowej, a także zakaz korekty w zakresie objętym decyzją określającą wysokość zobowiązania podatkowego. Ograniczenia wynikają z art. 81b Ordynacji podatkowej oraz art. 62 ust. 4, art. 82 ust. 3 i art. 83 ust. 1c-1d ustawy o KAS. Drugim warunkiem jest uiszczenie całej należności publicznoprawnej, która z powodu błędnego sporządzenia deklaracji została uszczuplona lub narażona na uszczuplenie. Wpłaty należy dokonać niezwłocznie lub w terminie wyznaczonym przez uprawniony organ. Podatnik, dokonując korekty rozliczenia z zachowaniem opisanych wymogów, nie podlega karze. Spełnienie tych warunków daje z mocy prawa ochronę przed sankcjami karnymi skarbowymi za złożenie nierzetelnego rozliczenia. Zbędny jest "czynny żal".

Regulacje te nie chronią w przypadku składania korekty części ewidencyjnej nowego JPK_VAT. Podatnicy VAT składają za okresy miesięczne począwszy od 1 października 2020 r. JPK_V7M lub JPK_V7K. Dokument ten zawiera część ewidencyjną (ewidencję VAT) oraz deklaracyjną (deklarację odpowiednio VAT-7 albo VAT-7K).

Podatnicy rozliczający VAT miesięcznie przesyłają co miesiąc JPK_V7M obejmujący część ewidencyjną i deklaracyjną. Podatnicy rozliczający VAT kwartalnie przekazują co miesiąc JPK_V7K, z tym że pliki za dwa pierwsze miesiące każdego kwartału zawierają wyłącznie część ewidencyjną, a za ostatni miesiąc kwartału - część ewidencyjną i deklaracyjną.

Błędy popełnione przy sporządzeniu części ewidencyjnej mogą skutkować odpowiedzialnością karną skarbową (pod warunkiem przypisania sprawcy winy umyślnej). Przewiduje to art. 61a Kodeksu karnego skarbowego. Przesłanie nierzetelnej ewidencji, tj. niezgodnej ze stanem rzeczywistym, może być uznane za przestępstwo skarbowe lub wykroczenie skarbowe. Kwalifikacja zależy przede wszystkim od skali uchybień. Przekazanie wadliwej ewidencji, tj. prowadzonej niezgodnie z przepisami prawa, jest wykroczeniem skarbowym.

Złożenie korekty części ewidencyjnej nowego JPK_VAT nie jest objęte zakresem działania art. 16a Kodeksu karnego skarbowego (chociaż Ministerstwo Finansów rozważa zmianę w tym przedmiocie). Część ewidencyjna w nowym JPK_VAT nie jest deklaracją podatkową, lecz księgą w rozumieniu art. 53 § 21 pkt 3 K.k.s. Sposobem na uniknięcie ewentualnej kary za przekazanie nierzetelnej lub wadliwej ewidencji jest więc złożenie korekty pliku wraz z "czynnym żalem".

Odnosi się to nie tylko do sytuacji, gdy korekta obejmuje jedynie część ewidencyjną, ale także do korygowania części ewidencyjnej oraz deklaracyjnej w nowym JPK_VAT. "Czynny żal" jest natomiast zbędny w przypadku składania korekty wyłącznie części deklaracyjnej w JPK_V7M lub JPK_V7K (niewymagającej dokonania zmian w ewidencji VAT).

Podstawa prawna:

Ustawa z dnia 10.09.1999 r. - Kodeks karny skarbowy (Dz. U. z 2020 r. poz. 19 ze zm.)

Ustawa z dnia 29.08.1997 r. - Ordynacja podatkowa (Dz. U. z 2020 r. poz. 1325 ze zm.)

Ustawa z dnia 16.11.2016 r. o KAS (Dz. U. z 2020 r. poz. 505 ze zm.)

autor: Małgorzata ŻujewskaGazeta Podatkowa nr 9 (1780)

Biznes INTERIA.PL na Twitterze. Dołącz do nas i czytaj informacje gospodarcze