BIZNES INTERIA na Facebooku i jesteś na bieżąco z najnowszymi wydarzeniami

Podstawowy termin

Przedawnienie zobowiązania podatkowego oznacza jego wygaśnięcie po upływie określonego okresu, bez konieczności wydania potwierdzającej to decyzji. Organ podatkowy nie ma prawa po tym czasie domagać się uiszczenia podatku.

Zobowiązanie podatkowe przedawnia się wraz z odsetkami za zwłokę.

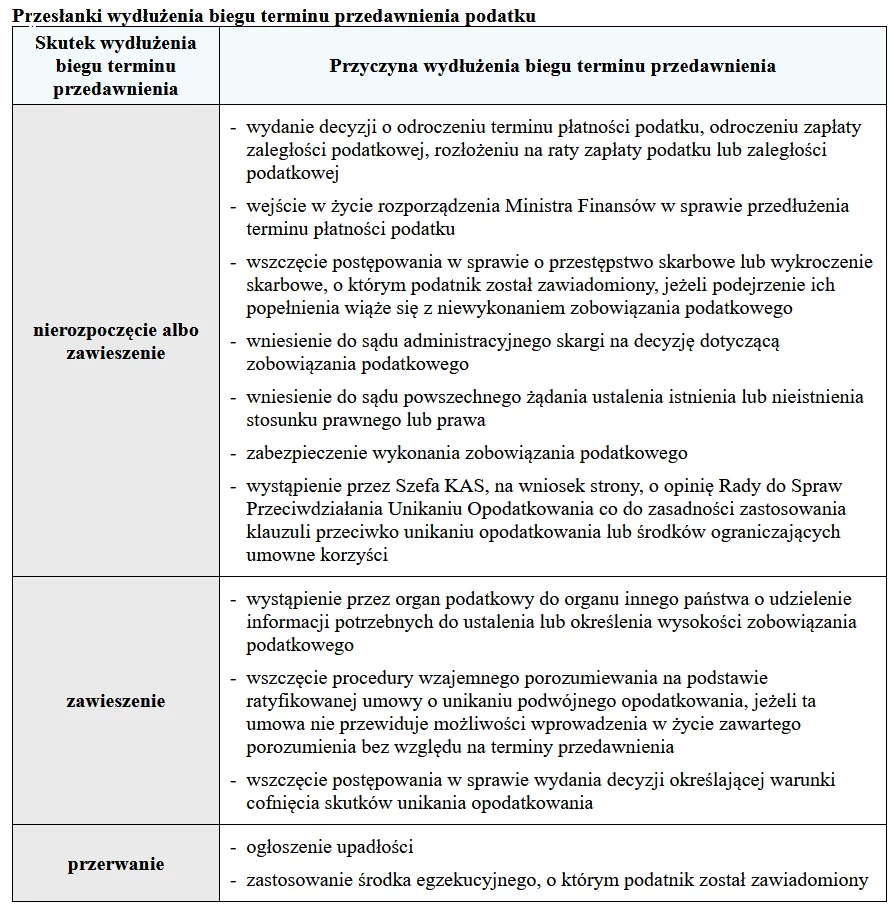

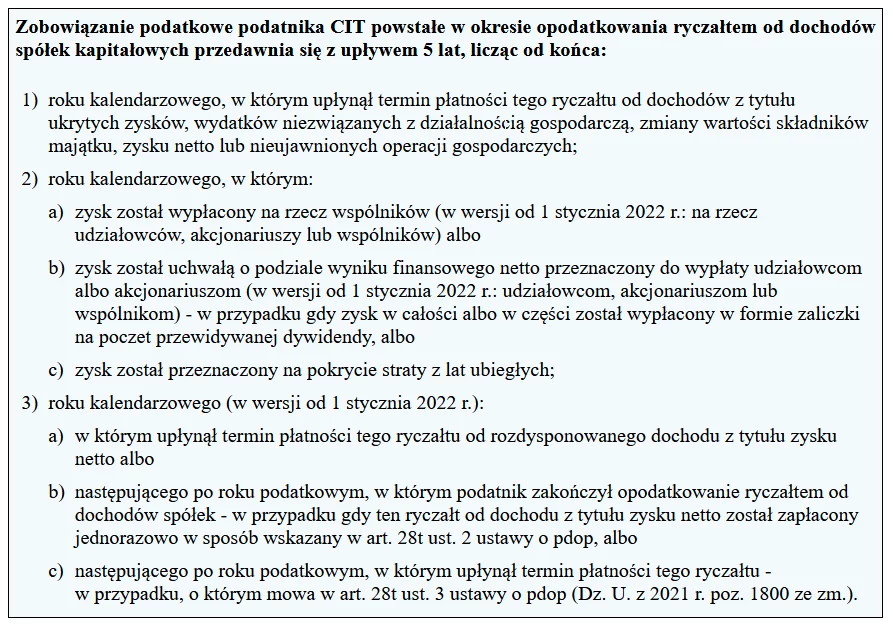

Zobowiązanie podatkowe przedawnia się zasadniczo po 5 latach, licząc od końca roku kalendarzowego, w którym upłynął termin płatności podatku (wyjątek - patrz ramka). Termin przedawnienia nie może być odroczony przez organ podatkowy (na podstawie art. 48 Ordynacji podatkowej) ani przedłużony przez Ministra Finansów (w oparciu o art. 50 Ordynacji podatkowej). Istnieje jednak wiele sposobów na nierozpoczęcie, zawieszenie lub przerwanie, a przez to wydłużenie jego biegu. Przewiduje to art. 70-70e Ordynacji podatkowej (patrz tabela).

Podstawą zawieszenia biegu terminu przedawnienia podatku może być więcej niż jedna przesłanka, np. wszczęcie postępowania karnego skarbowego i wniesienie do sądu administracyjnego skargi na decyzje organów podatkowych, w wyniku czego okresy zawieszenia "nakładają się" na siebie. Początek i koniec zawieszenia należy wówczas wyznaczyć pomiędzy datą wcześniejszą - jako jego początkiem i późniejszą - jako końcem (por. wyrok WSA w Szczecinie z dnia 7 października 2021 r., sygn. akt I SA/Sz 504/21).

Egzekucja i występki

Termin przedawnienia zobowiązania podatkowego wydłuża się najczęściej w związku z prowadzeniem egzekucji oraz w wyniku wszczęcia postępowania karnego skarbowego.

Urzędy skarbowe właśnie pod koniec roku intensyfikują działania egzekucyjne mające na celu ściągnięcie niezapłaconych podatków. Zastosowanie środka egzekucyjnego - zajęcie składnika majątku podatnika, np. konta bankowego - prowadzi do przerwania biegu terminu przedawnienia. Skutek ten uzyskuje się jednak tylko wtedy, gdy przed upływem tego terminu dojdzie zarówno do zajęcia mienia, jak i poinformowania o tym podatnika. Termin przedawnienia biegnie po przerwaniu na nowo od dnia następującego po dniu zastosowania środka egzekucyjnego.

Innym sposobem na niedopuszczenie do wygaśnięcia zobowiązania podatkowego jest wszczęcie postępowania karnego skarbowego. Podstawą jego podjęcia może być podejrzenie popełnienia np. oszustwa podatkowego czy odliczenia podatku z tzw. pustych faktur. Rezultatem przystąpienia do postępowania w sprawie przestępstwa skarbowego lub wykroczenia skarbowego związanego z niewykonaniem zobowiązania podatkowego jest nierozpoczęcie lub zawieszenie biegu terminu przedawnienia. Zawieszenie następuje z dniem wszczęcia postępowania karnego skarbowego.

Bieg terminu przedawnienia rozpoczyna się lub biegnie dalej od dnia następującego po dniu prawomocnego zakończenia postępowania. Wystarczy samo podjęcie postępowania w sprawie popełnienia przestępstwa skarbowego lub wykroczenia skarbowego. Nie jest wymagane przedstawienie zarzutów konkretnej osobie. Organ podatkowy ma obowiązek powiadomić podatnika o nierozpoczęciu lub zawieszeniu biegu terminu przedawnienia zobowiązania podatkowego najpóźniej w ostatnim dniu upływu tego terminu (5-letniego). Podatnika informuje się również o rozpoczęciu lub dalszym biegu terminu przedawnienia po upływie okresu zawieszenia.

Kłopotliwy przepis

Sprawę przedawnienia podatków skomplikował - funkcjonujący zaledwie przez kilka tygodni 2020 r. - art. 15zzr specustawy w sprawie COVID-19.

Regulacje w nim zawarte przewidywały, że w czasie obowiązywania stanu zagrożenia epidemicznego albo stanu epidemii ogłoszonych z powodu COVID-19 bieg określonych terminów przewidzianych przepisami prawa administracyjnego nie rozpoczyna się, a rozpoczęty ulega na ten okres zawieszeniu. Wśród tych terminów zostały wymienione terminy przedawnienia. Pojawiły się wątpliwości, czy prawo podatkowe to rodzaj prawa administracyjnego, a w konsekwencji, czy wspomniany przepis odnosi się również do przedawnienia zobowiązań podatkowych. Ministerstwo Finansów twierdziło, że omawiane regulacje nie dotyczą terminów określonych w przepisach prawa podatkowego, w tym w Ordynacji podatkowej.

Prawo podatkowe stanowi odrębną, autonomiczną gałąź prawa wywodzącą się z prawa administracyjnego oraz prawa finansów publicznych (por. pismo z dnia 1 maja 2020 r., nr SP5.055.2.2020, będące odpowiedzią na wniosek Rzecznika Małych i Średnich Przedsiębiorców). Innego zdania są wojewódzkie sądy administracyjne. Zapadło już wiele wyroków, z których wynika, że art. 15zzr specustawy w sprawie COVID-19 spowodował zawieszenie biegu terminów przedawniania podatków. Wydłużyły się one niezależnie od tego, czy było to dla podatników korzystne, czy nie.

Nie ma jednak jednomyślności co do okresu zawieszenia. Stan zagrożenia epidemicznego wprowadzono w Polsce 14 marca 2020 r., a od 20 marca 2020 r. obowiązuje stan epidemii w związku z zakażeniami wirusem SARS-CoV-2. Omawiany art. 15zzr specustawy w sprawie COVID-19 wszedł w życie 31 marca 2020 r. Został uchylony 16 maja 2020 r., ale wprowadzono regulacje przejściowe, na podstawie których zawieszone terminy zaczęły biec dalej dopiero po 23 maja 2020 r. Niektóre wojewódzkie sądy administracyjne przyjmują, że bieg terminów przedawnienia zobowiązań podatkowych został zawieszony na okres od 14 marca do 23 maja 2020 r., czyli na 71 dni (por. wyrok WSA w Opolu z dnia 29 września 2021 r., sygn. akt I SA/Op 182/21). Inne mówią o 54 dniach - od 31 marca do 23 maja 2020 r. (por. wyrok WSA w Kielcach z dnia 7 października 2021 r., sygn. akt I SA/Ke 276/21). W sprawie kłopotliwego przepisu nie wypowiedział się jeszcze NSA.

Podatnicy powinni z końcem 2021 r. zaliczyć do przedawnionych podatki, których termin płatności przypadał w 2016 r., np. VAT za styczeń 2016 r. czy PIT za 2015 r. Warto jednak wstrzymać się z niszczeniem już na początku 2022 r. dokumentacji dotyczącej rozliczenia tych podatków. Należy ją zachować o 71 dni dłużej - do połowy marca 2022 r. (albo dłużej w przypadku wystąpienia przesłanek wskazanych w art. 70-70e Ordynacji podatkowej).

Hipoteka i zastaw

Od lat kwestią sporną jest przedawnienie podatków zabezpieczonych hipoteką przymusową lub zastawem skarbowym.

Formalnie takie zobowiązania podatkowe nie przedawniają się, z tym że po upływie terminu przedawnienia mogą być egzekwowane tylko z przedmiotu hipoteki przymusowej lub zastawu skarbowego. Stanowi tak art. 70 § 8 Ordynacji podatkowej. Trybunał Konstytucyjny już raz orzekł, że nieprzedawnianie się zobowiązań podatkowych jest sprzeczne z ustawą zasadniczą. Wyrok odnosił się jednak do należności zabezpieczonych tylko hipoteką przymusową, a ponadto dotyczył przepisu w brzmieniu obowiązującym w latach 1998-2002, tj. ówczesnego art. 70 § 6 Ordynacji podatkowej (wyrok z dnia 8 października 2013 r., sygn. akt SK 40/12).

Organy podatkowe nie widzą więc podstaw, aby nie stosować obecnego przepisu mówiącego, że zobowiązania podatkowe zabezpieczone hipoteką przymusową lub zastawem skarbowym nie przedawniają się. Sądy powszechne i administracyjne uznają jednak te regulacje za niezgodne z Konstytucją RP. Orzekają, że podatki zabezpieczone hipoteką przymusową lub zastawem skarbowym przedawniają się na takich samych zasadach jak podatki, które nie są w ten sposób zabezpieczone. Niezgodność z ustawą zasadniczą dotyczy normy prawnej, którą przepis wyraża, a nie jednostek redakcyjnych pełniących wyłącznie rolę porządkującą wewnątrz aktu prawnego. Stwierdzenie niekonstytucyjności określonego przepisu ma zatem istotne znaczenie dla oceny możliwości zastosowania przepisów o takiej samej lub analogicznej treści. W takiej sytuacji mamy do czynienia z tzw. oczywistą niekonstytucyjnością (por. wyrok NSA z dnia 28 października 2021 r., sygn. akt III FSK 3817/21).

Podstawa prawna: Ustawa z dnia 29.08.1997 r. - Ordynacja podatkowa (Dz. U. z 2021 r. poz. 1540 ze zm.)

Ustawa z dnia 2.03.2020 r. o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych (Dz. U. z 2021 r. poz. 2095 ze zm.)

autor: Małgorzata Żujewska Gazeta Podatkowa nr 99 (1870)