Nowe narzędzie

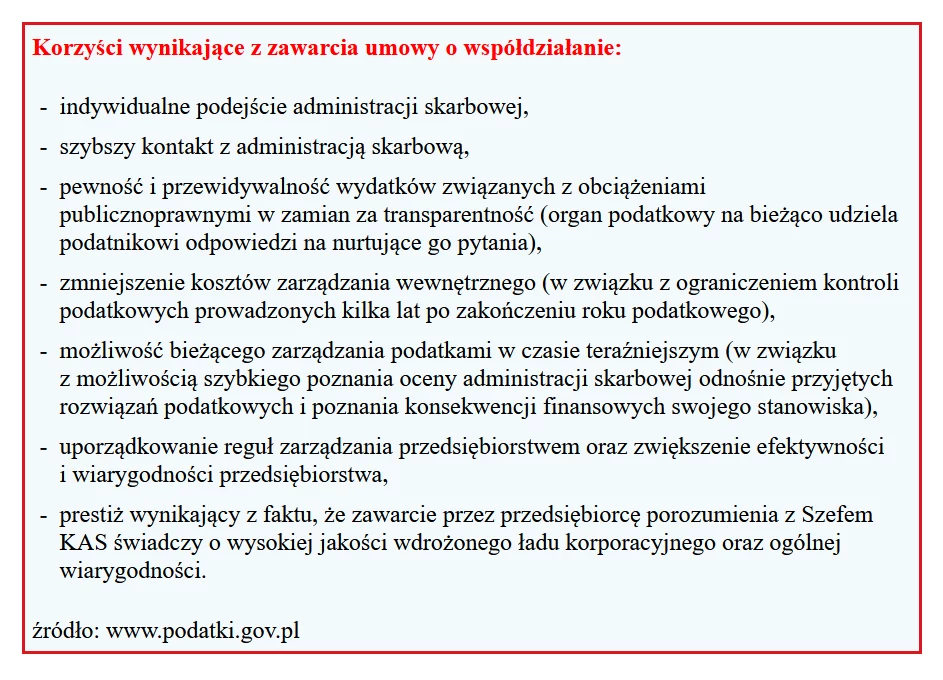

Umowa o współdziałanie to innowacyjna forma współpracy administracji skarbowej z podatnikami w wypełnianiu obowiązków podatkowych. Innowacyjność polega za zaangażowaniu podatnika w bieżącą kontrolę własnych rozliczeń oraz uwzględnieniu jego indywidualnych potrzeb i oczekiwań.

Program opiera się na trzech kluczowych zasadach. Pierwsza to wzajemne zaufanie, że obie strony będą postępowały zgodnie z ustalonymi regułami. Druga zasada to transparentność. Oznacza to, że podatnik będzie gotowy do ujawnienia administracji skarbowej informacji istotnych dla opodatkowania, wskazania zagadnień podatkowych trudnych do rozstrzygnięcia we własnym zakresie oraz zidentyfikowania ryzyka podatkowego, natomiast administracja skarbowa będzie informować podatnika o przesłankach wdrażania czynności nadzorczych. Trzecia zasada to wzajemne zrozumienie. Sprowadza się to do tego, że obie strony świadomie współdziałają we wspólnym interesie, jakim jest prawidłowe realizowanie obowiązków podatkowych.

Umowy o współdziałanie mogą zawierać największe podmioty. Chodzi o podatników, u których wartość przychodu wykazana w zeznaniu CIT w poprzednim roku podatkowym przekroczyła równowartość 50 mln euro, przeliczonych na złote według średniego kursu euro ogłaszanego przez NBP w ostatnim dniu roboczym roku kalendarzowego poprzedzającego rok złożenia wniosku o zawarcie umowy.

Stanowi tak art. 20s § 3 Ordynacji podatkowej. W okresie najbliższych 3 lat Szef KAS może ograniczyć do 20 liczbę podmiotów, z którymi zostanie podpisana umowa o współdziałanie. Takie ograniczenie może zostać wprowadzone, jeżeli okaże się to niezbędne do zapewnienia sprawnego i terminowego wykonywania zadań przez administrację skarbową. O wyborze podatników, z którymi w tym okresie zostanie zawarta umowa, ma decydować ich znaczenie gospodarcze i społeczne, zróżnicowanie pod względem prowadzonej działalności gospodarczej, a także kolejność wpływu wniosków.

Audyt i umowa

Umowę o współdziałanie zawiera z podatnikiem, na jego wniosek, Szef KAS. Przed podpisaniem porozumienia podatnik musi być sprawdzony. Sporządzany jest jego profil (na podstawie danych z deklaracji podatkowych, decyzji, protokołów z kontroli, informacji uzyskanych od innych organów i instytucji, a także wiadomości ogólnie dostępnych w internecie) oraz odbywa się wstępny audyt podatkowy.

Wynik audytu wstępnego decyduje o zawarciu umowy o współdziałanie. Warunkiem jej podpisania jest uzyskanie pozytywnej opinii. Audyt wstępny skupia się na sprawdzeniu prawidłowości wypełniania przez podatnika obowiązków podatkowych oraz weryfikacji skuteczności i adekwatności ram wewnętrznego nadzoru podatkowego, tj. przyjętych przez podatnika procedur samokontroli realizowania obowiązków podatkowych (tzw. RWNP). Audyt w zakresie sposobów wypełniania obowiązków podatkowych to analiza ryzyka i badanie dokumentacji dotyczącej zidentyfikowanych u podatnika obszarów ryzyka podatkowego. Obejmuje 2 lata podatkowe poprzedzające rok, w którym został złożony wniosek o podpisanie umowy o współdziałanie, oraz okres od początku roku podatkowego, w którym podatnik wystąpił z wnioskiem, do dnia zakończenia audytu.

Audyt dotyczący RWNP skupia się natomiast na ocenie możliwości prawidłowego wykonywania obowiązków podatkowych poprzez weryfikację poziomu wdrożenia i funkcjonowania: systemu zarządzania ryzykiem, kontroli wewnętrznej, audytu wewnętrznego, nadzoru nad zgodnością działalności z przepisami prawa, regulacjami wewnętrznymi i dobrowolnie przyjętymi standardami, mechanizmów nadzoru zewnętrznego (w tym niezależnego audytu funkcji podatkowej).

Po podpisaniu umowy prowadzony jest w sposób ciągły przez uprawnionych urzędników skarbowych audyt monitorujący. Polega on na sprawdzaniu, czy stosowane przez podatnika mechanizmy samokontroli podatkowej pozostają skuteczne i adekwatne do jego struktury organizacyjnej.

Należy zwrócić uwagę na tzw. audyt funkcji podatkowej będący elementem RWNP. Taki audyt jest przeprowadzany na zlecenie podatnika przez niezależnego audytora podatkowego. Niezależnym audytorem podatkowym może być spółka doradztwa podatkowego, firma audytorska, doradca podatkowy lub biegły rewident (z tym że nie może być on powiązany z podatnikiem w sposób wskazany w art. 20zo § 2 Ordynacji podatkowej). Niezależny audyt funkcji podatkowej obejmuje sprawdzenie prawidłowości wykonywania obowiązków podatkowych oraz skuteczności i adekwatności wdrożonych RWNP.

Zakres umowy

Umowa o współdziałanie określa szczegóły współpracy, precyzuje prawa i obowiązki stron, a także sposób informowania się o osobach upoważnionych do kontaktu.

Umowa o współdziałanie zawierana jest w formie pisemnej na czas nieokreślony.

Podatnik, który podpisze umowę o współdziałanie, jest zobowiązany do dobrowolnego i prawidłowego wykonywania obowiązków wynikających z przepisów prawa podatkowego oraz posiadania skutecznych RWNP. Musi ponadto zgłaszać Szefowi KAS, bez wezwania, istotne zagadnienia podatkowe, które rozsądnie oceniając, mogą stać się źródłem sporu z organami podatkowymi. Obowiązkiem podatnika jest także niezwłoczne przekazywanie, bez wezwania, ważnych informacji mogących mieć wpływ na uzyskanie korzyści podatkowej. Podpisanie umowy o współdziałanie pozwala na zawieranie porozumień podatkowych. Szef KAS może je zawrzeć z podatnikiem w sprawie interpretacji przepisów prawa podatkowego, ustalania cen transferowych, braku zasadności zastosowania klauzuli przeciwko unikaniu opodatkowania czy wysokości prognozowanego na następny rok podatkowy zobowiązania podatkowego w CIT.

Podatnik, składając deklaracje lub korekty deklaracji za okres objęty audytem monitorującym, uniknie zapłaty odsetek za zwłokę od ujawnionych zaległości podatkowych. Warunkiem jest tylko wpłata zaległości podatkowej w ciągu 7 dni od dnia złożenia deklaracji lub korekty deklaracji. Nie zostanie również wszczęte w tym zakresie postępowanie karne skarbowe.

źródło: www.podatki.gov.pl

Podstawa prawna: Ustawa z dnia 29.08.1997 r. - Ordynacja podatkowa (Dz. U. z 2019 r. poz. 900 ze zm.)

autor: Małgorzata Żujewska Gazeta Podatkowa nr 56 (1722) z dnia 2020-07-13