1. OFE nie generują długu publicznego.

OFE nie generują długu publicznego. Zasadniczą tezą rządowego Przeglądu jest obciążenie filaru kapitałowego w całości odpowiedzialnością za przyrost długu publicznego w relacji do PKB. Wskazując tylko na ten jeden wydatek, który w latach 1999-2012 nie przekraczał 1,5% PKB, rząd zdaje się zapominać, że przyczyną deficytu budżetowego jest przewaga łącznych wydatków nad łącznymi dochodami.

W relacji na przejściowy wzrost obciążeń sektora finansów publicznych transferami do ZUS (z tytułu refundacji składek do OFE), nastąpiło dostosowanie polityki fiskalnej.

W efekcie po reformie (1999-2012) deficyt budżetowy w relacji do PKB był taki sam jak przed reformą (1995-1998) i wyniósł 4,6%. To cały czas zbyt wysoka wartość z perspektywy długoterminowego bezpieczeństwa fiskalnego, ale odpowiedzialnością za ten fakt należy obarczyć urzędujących ministrów finansów, rządy i parlamenty, a nie OFE. Nie ma bowiem, żadnych przeszkód (poza politycznymi), by finansować budowę filara kapitałowego bez wzrostu długu publicznego.

2. II filar zwiększa oszczędności.

Nakłady ponoszone w okresie budowy II filaru są nakładami stricte inwestycyjnymi. Kupowanie przez OFE papierów wartościowych na rynku kapitałowym zwiększa podaż oszczędności, które mogą być wykorzystane przez przedsiębiorstwa na inwestycje. Należy zaznaczyć, że nie dotyczy to jedynie tej połowy portfela, która inwestowana jest w akcje i obligacje korporacyjne. Kupowanie przez OFE obligacji skarbowych także przyczynia się do stymulowania inwestycji poprzez spadek stóp procentowych.

Większy popyt na obligacje skarbowe ze strony funduszy emerytalnych powoduje, że (ze względu na niższą rentowność) mniej kupują ich inne podmioty (banki oraz gospodarstwa domowe). W efekcie ich oszczędności mogą trafić do przedsiębiorstw. Nie można tu mylić popytu z podażą - rząd nie emituje obligacji dlatego, że OFE je kupują, lecz ze względu na deficyt budżetowy wynikający z utrzymującej się nadwyżki wydatków nad dochodami.

3. II filar przynosi znaczne korzyści gospodarce.

Przekłada się to w szczególności na wyższe stopy zwrotu dla emerytów także w I filarze, gdzie waloryzacje pośrednio lub bezpośrednio powiązane są z PKB. Obok wzrostu nakładów inwestycyjnych fundusze emerytalne przyczyniły się do szybszego rozwoju Giełdy Papierów Wartościowych, która stała się dzięki temu regionalnym centrum finansowym. Ponadto OFE budują polski kapitał, który może liczyć się na globalnym rynku.

Za ich sprawą wiele dużych spółek ma krajowy akcjonariat, przez co w Polsce znajduje się ich centrum kompetencyjne oraz kluczowe dla długoterminowego rozwoju gospodarki - centrum badawczo rozwojowe. Bez polskiego kapitału naszej gospodarce grozi peryferyjność, przejawiająca się w dominacji korporacji zagranicznych i firm państwowych.

4. OFE przynoszą wyższą stopę zwrotu niż waloryzacje ZUS.

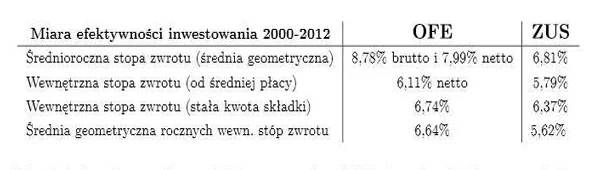

W rządowym Przeglądzie w nieprawdziwy sposób przedstawiono porównanie historycznych stóp zwrotu. W Tabeli

Przeglądu użyto bowiem innej miary przy obliczeniach dla OFE i dla ZUS. Porównywanie wskaźników liczonych w inny sposób jest karygodnym błędem metodologicznym. Jeżeli zaś policzyć stopę zwrotu konsekwentnie w ten sam sposób, to niezależnie od miary OFE przynoszą (po uwzględnieniu opłat) wyższą stopę zwrotu niż waloryzacje ZUS.Niezależnie od tego, iż wyniki inwestycyjne OFE okazały się historycznie lepsze od waloryzacji ZUS, są powody by sadzić że w przyszłości przewaga ta wzrośnie. Po pierwsze, wyniki inwestycyjne OFE były i są obciążone opłatami pobieranymi przez PTE, które można i trzeba obniżać.

Rząd oskarża PTE o osiąganie nadmiernych zysków, tymczasem są one w znacznej części wynikiem wprowadzenia w 2011 roku zakazu akwizycji bez równoczesnego obniżenia opłat. Rezultatem jest hojny prezent sprawiony akcjonariuszom PTE na koszt przyszłych emerytów.

5. Przegląd pomija kwestię bezpieczeństwa emerytur z ZUS.

W Przeglądzie nie wspomina się nic o błędach mechanizmu waloryzacji, które w przyszłości grożą nierównowagą w przychodach i wydatkach ZUS. Jednocześnie rząd chwali się wynikami historycznych waloryzacji, które (szczególnie w od niesieniu do subkonta) są niemożliwe do powtórzenia ze względu na spadającą relację liczby osób w wieku produkcyjnym do liczby osób w wieku poprodukcyjnym.

Powraca fałszywa teza o ograniczeniu możliwej do osiągnięcia przez OFE stopy zwrotu przez stopę wzrostu PKB. Tymczasem, w warunkach niekorzystnej demografii, to ZUS stanie przed problemem malejącego strumienia przychodów ze składek na pokrycie rosnących potrzeb wydatkowych. Kraje zamożne ratować się mogą w takiej sytuacji importując siłę roboczą. Polska na większą skalę tego sposobu stosować nie może. Zamiast importować siłę roboczą możemy jednak podobne efekty osiągać eksportując kapitał, ale to jest możliwe jedynie w kapitałowej, a nie w repartycyjnej (ZUS-owskiej) części systemu emerytalnego.

Błędne recepty

1. Marginalizacja kapitałowej części systemu emerytalnego.

W 2011 roku obniżono jedynie składkę na OFE, zwiększając jednocześnie składkę na ZUS. Obecnie rząd zamierza pójść dalej i przejąć znaczną część zasobu oszczędności wcześniej w OFE nagromadzonych. Służą temu dwa rozwiązania: natychmiastowe przejęcie 50% aktywów (z założenia tych, które ulokowane są w obligacjach, głównie Skarbu Państwa), oraz stopniowe - dotyczące każdego, komu do wieku emerytalnego pozostanie 10 lat (bez względu na podjętą decyzję odnośnie nowej składki).

Mechanizm "suwaka" w wersji proponowanej przez rząd skutkuje przejęciem 100% oszczędności przed przejściem na emeryturę. Rozstrzyga to kwestię wypłat skoro nie będzie już kapitału, nie będzie emerytur kapitałowych. Realizacja celu reformy z 1999 roku bezpieczeństwa dzięki różnym źródłom świadczeń emerytalnych, narażonym na odmienne ryzyka (demograficzne i finansowe) ograniczy się więc wyłącznie do fazy akumulacji oszczędności. Po przejściu na emeryturę będziemy już wyłącznie skazani na świadczenie z systemu repartycyjnego, z dorocznymi waloryzacjami których zasada może być w każdej chwili zmieniona.

2. Zagrożenie dla długoterminowego bezpieczeństwa finansów publicznych.

Przejęcie aktywów OFE obniży relację oficjalnego długu publicznego do PKB, stwarzając możliwość dalszego zadłużania się aż do osiągnięcia konstytucyjnej bariery długu do PKB. Mimo tego, że w Przeglądzie mówiono o obniżeniu progów zadłużenia po przejęciu części obligacyjnej OFE, to w projekcie zmian już się o tym nie wspomina.

Za kilka lat problemy z oficjalnym zadłużeniem wrócą, gdyż rząd nie przedstawił żadnego planu reform, za to słyszymy zapowiedzi zwiększenie wydatków publicznych, co stanie się możliwe dzięki swobodzie fiskalnej, jaką w najbliższych latach zapewni radykalne ograniczenie II filaru. Jednocześnie przekierowanie składki do ZUS oznacza wzrost zobowiązań emerytalnych państwa, które - przy każdym spadku przychodów ZUS - staną się ciężarem dla budżetu. Wzrost wartości zapisów na kontach i subkontach w ZUS oznacza więc wzrost ryzyka demograficznego zagrażającego stabilności finansów publicznych w przyszłości.

3. Wadliwa konstrukcja zreformowanych OFE

Fundusz emerytalny inwestujący niemal wszystkie środki w akcje to rozwiązanie nieznane w świecie. Przyjęte dodatkowo zniesienie benchmarku (i związanych z nim gwarancji minimalnych stóp, jakich udzielają PTE) oznacza iż zarządzający otrzymają pełną swobodę podejmowania decyzji inwestycyjnych bez ponoszenia jakichkolwiek konsekwencji.

Zniesienie benchmarku oznacza nie tylko brak drogowskazu dla zarządzających aktywami - oznacza także wytrącenie z rąk KNF narzędzi, za pomocą których nadzór mógł mitygować ryzyko inwestycyjne podejmowane przez zarządzających. Odnosi się wrażenie, że nieracjonalne rozwiązania przyjęto po to, aby znakomita większość uczestników wystraszyła się tego, co może stać się z ich oszczędnościami, i pogodziła się z ich przeniesieniem do ZUS.

4. Ułomna dobrowolność.

Proponowana dobrowolność ma dwie zasadnicze wady. Po pierwsze dalsze kierowanie części (15%) składki na OFE wymaga aktywnej deklaracji, podczas gdy bezczynność skutkować będzie przekierowaniem całości składki do ZUS (w przypadku osób urodzonych przed 1969 jest to dziwne - osoby te przecież już raz zadeklarowały wybór OFE).

Druga ułomność polega na nieodwracalności dokonanego wyboru. Jakieś uzasadnienie tej nieodwracalności istniało, gdy rozważano wcześniejsze wersje proponowanych zmian, gdzie wybór miał dotyczyć zasobu. Przesuniecie oszczędności z OFE do ZUS jest możliwe, ale z ZUS do OFE nie - z tej prostej przyczyny, że środki w OFE są, zaś w ZUS są jedynie zobowiązania zewidencjonowane na kontach. W myśl aktualnych propozycji wybór dotyczyć ma jednak wyłącznie przyszłych składek i nie ma wyraźnego powodu, dla którego niedopuszczalna byłaby zmiana decyzji zarówno w jedną, jak i w drugą stronę.

5. Niemożliwość odrobienia prowizji.

Prowizje, które pobierały PTE, były po części naliczane z góry. Taki charakter miała, początkowo bardzo wysoka, jednorazowa opłata od składek. Z założenia uczestnicy systemu mieli odrabiać ją przez co najmniej 20-30 lat. Przy czterdziestoletnim okresie oszczędzania i dwudziestoletnim okresie pobierania emerytury kapitałowej każda złotówka spędza średnio w systemie ok. 25 lat. Rozmontowywanie systemu po 14 latach działania oznacza, że na odrobienie opłat od składek jest średnio tylko 7 lat, czyli ponad trzy razy mniej niż zakładano w 1999 roku.

6. Złamanie umowy społecznej.

Celem reformy emerytalnej było zrównoważenie przychodów i wydatków ZUS poprzez zmniejszenie przyszłych emerytur. Koszty społeczne takich zmian miały złagodzić OFE, które inwestując w polską gospodarkę i działając dyscyplinująco na finanse publiczne, miały korzystnie przyczynić się do wysokości przyszłych emerytur. Rezygnacja z budowy drugiego filaru pozostawia tylko jeden element reformy z 1999 roku. znaczące obniżenie przyszłych emerytur w relacji do płac.

Drugim elementem umowy społecznej było założenie, że przychody z prywatyzacji nie są przeznaczane na bieżące wydatki, lecz inwestowane w ramach OFE tak, by przynosiły korzyści kolejnym pokoleniom Polaków. Przejęcie środków zgromadzonych w funduszach emerytalnych jest więc przejadaniem dochodów z prywatyzacji.

7. Niekonstytucyjność proponowanych zmian.

Praktycznie każdy element rządowej propozycji budzi zastrzeżenia specjalistów od prawa ubezpieczeń społecznych, prawa finansowego oraz konstytucjonalistów.

Przede wszystkim przejmowanie aktywów OFE narusza prawa majątkowe członków OFE i jest niczym innym jak wywłaszczeniem bez adekwatnego odszkodowania. Ponad to proponowane rozwiązania naruszają zasadę proporcjonalności oraz zasadę zaufania do państwa. Nawet jeżeli ustawa nie trafi do Trybunału Konstytucyjnego, Polsce grożą po jej przyjęciu procesy odszkodowawcze, które w imieniu członków OFE - wytoczą przed instytucjami międzynarodowymi (w tym Europejskim Trybunałem Sprawiedliwości) zarządzający funduszami.