BIZNES INTERIA na Facebooku i jesteś na bieżąco z najnowszymi wydarzeniami

Nowy wariant wirusa z naukowym oznaczeniem B.1.1.529, został wykryty w RPA i obserwatorzy obawiają się, że jego znaczące mutacje mogą oznaczać, że obecne szczepionki mogą okazać się nieskuteczne, prowadząc do nowych obciążeń systemów opieki zdrowotnej i komplikując działania na rzecz ponownego otwarcia gospodarek i granic.

Obawy te w piątek wywołały falę ostrożności na rynkach światowych

Giełdy na całym świecie odnotowywały spadki, a rentowności amerykańskich obligacji skarbowych odwróciły kurs po wzroście na początku tygodnia w związku ze zwiększonym ryzykiem, że banki centralne przyspieszą działania normalizacyjne w celu walki z rosnącą inflacją. Na rynku walutowym jen poszedł w górę, a dolar, który na początku tygodnia osiągnął najwyższy poziom od 16 miesięcy, wycofał się niżej, podważając tym samym otwierane niedawno długie pozycje.

Złoto odbiło się po spadku o 70 USD na początku tygodnia, kiedy to wybicie poniżej kluczowego poziomu 1830 USD wywołało falę sprzedaży ze strony dopiero co otwartych długich pozycji funduszy hedgingowych.

Ropa naftowa poszła w dół po pełnym dramatycznych wydarzeń tygodniu na rynku energii, który rozpoczął się od zainicjowanego przez Stany Zjednoczone skoordynowanego uwalniania ropy z rezerw strategicznych.

Ruch ten wzbudził obawy o kontratak ze strony członków OPEC+, którzy mają się spotkać 2 grudnia w celu ustalenia celów produkcji na styczeń i potencjalnie na kolejne miesiące.

Żywność sobie radzi

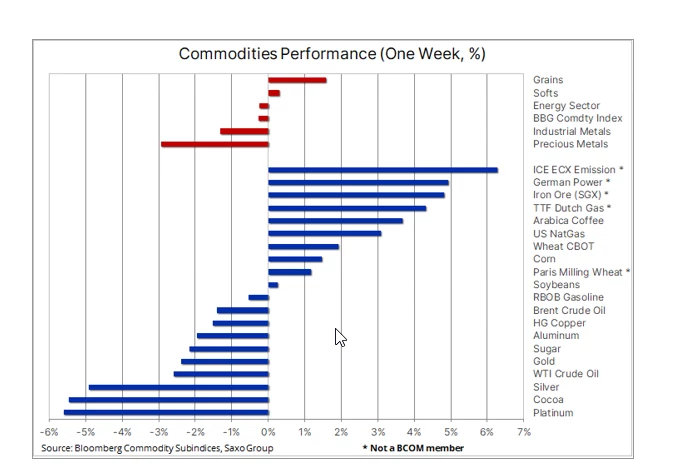

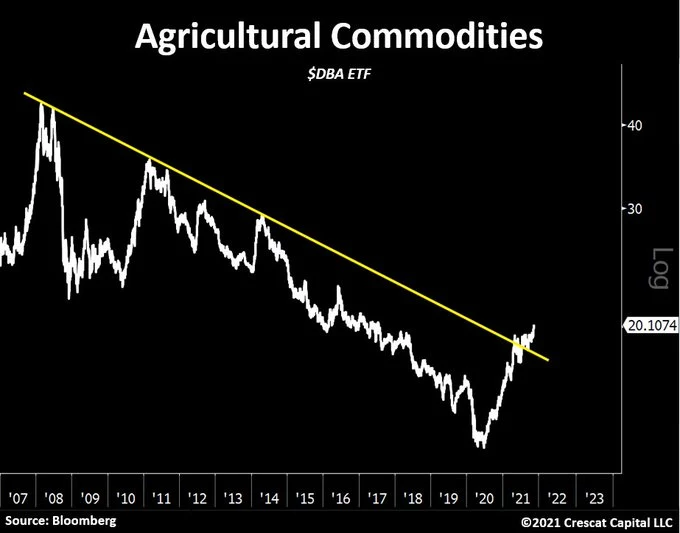

Rynek produktów rolnych pozostał relatywnie odporny na te wydarzenia, a indeks produktów rolnych Bloomberg osiągnął nowe siedmioletnie maksimum dzięki stałemu wzrostowi cen kawy i kluczowych upraw: pszenicy, kukurydzy i soi.

Tak mocne wzrosty wynikają z różnych powodów, jednak wspólnym elementem są trudny rok pod względem warunków pogodowych oraz perspektywa przerwania produkcji w kolejnym sezonie ze względu na zjawisko La Ninã, po pandemiczny skokowy wzrost popytu prowadzący do szeroko zakrojonych zakłóceń w łańcuchach dostaw i niedoborów siły roboczej, a ostatnio także coraz wyższe koszty produkcji w efekcie gwałtownie rosnących cen nawozów i wzrost kosztów paliw, takich jak olej napędowy.

2 grudnia FAO opublikuje swój miesięczny indeks cen żywności, a po wzroście w listopadzie oczekuje się, że indeks ten osiągnie nowe dziesięcioletnie maksimum.

Najwyżej notowanym surowcem poza kawą była ruda żelaza, która pomimo piątkowego osłabienia zdołała zniwelować skutki ostatniego załamania w obliczu oznak, że chiński przemysł stalowy znów nabiera tempa, napędzając tym samym popyt na ten najbardziej kluczowy dla Państwa Środka surowiec. W Europie kryzys energetyczny nadal trwa, a wyjątkowo wysokie ceny gazu i energii elektrycznej wywindowały koszt referencyjnego kontraktu terminowego na emisję w UE do rekordowo wysokiego poziomu, zarówno w ramach próby wsparcia popytu na bardziej ekologiczne paliwa, takie jak gaz, którego podaż jest obecnie ograniczona, jak i w celu zrównoważenia zwiększonego popytu na paliwa emitujące więcej zanieczyszczeń, takie jak węgiel. W sytuacji, gdy przepływy gazu z Rosji nie wykazują jeszcze jakichkolwiek oznak ożywienia, rynek znalazł pewne pocieszenie w napływie LNG, który osiągnął sześciomiesięczne maksimum.

Ropa naftowa

Piąty tydzień z rzędu odnotowała straty, głównie z powodu obaw, że nowy wariant wirusa z RPA może ponownie doprowadzić do lockdownów i ograniczenia mobilności. Indeks Stoxx 600 Travel and Leisure stracił 16 proc. w ciągu ostatnich trzech tygodni, a ponowne lockdowny w Europie mogą potencjalnie rozprzestrzenić się na inne regiony. Wcześniej skoordynowane uwolnienie przez Stany Zjednoczone ropy naftowej z rezerw strategicznych spowodowało wzrost cen w oczekiwaniu na kontratak ze strony OPEC+.

OPEC+ określiła uwolnienie strategicznych rezerw ropy jako „nieuzasadnione” obecnymi warunkami i w rezultacie może zdecydować się na ograniczenie przyszłego zwiększania wydobycia, wynoszącego obecnie niemal 12 mln baryłek miesięcznie. Grupa spotka się 2 grudnia, a biorąc pod uwagę perspektywę ponownych związanych z kolejna falą pandemii i obaw o popyt, które dodatkowo wzmocnią tezę o zrównoważonym rynku ropy na początku przyszłego roku, OPEC+ może zdecydować się na ograniczenie planowanego wzrostu produkcji, aby przeciwdziałać i częściowo zrównoważyć uwolnienie zasobów przez Stany Zjednoczone. Biorąc pod uwagę powyższe wydarzenia, jedyną rzeczą, której mogą być pewni traderzy ropy, jest większa zmienność w ostatnich, często mało płynnych tygodniach tego roku. Po przebiciu się poniżej lipcowego maksimum na poziomie 77,85 USD, niewiele stoi na przeszkodzie, aby nastąpił powrót do wsparcia linii trendu z poziomu minimum z 2020 r., wynoszącego obecnie 74,75 USD.

Podtrzymujemy jednak długoterminową pozytywną opinię na temat rynku ropy - aczkolwiek obecnie może ona się opóźnić o kilka miesięcy lub kwartałów - ponieważ czekają go długie lata potencjalnego niedoinwestowania – najwięksi gracze tracą apetyt na duże przedsięwzięcia, po części ze względu na niepewną prognozę długoterminową dla popytu, ale także, w coraz większym stopniu, ze względu na ograniczenia kredytowe nakładane na banki i inwestorów w związku z ESG (kwestiami dotyczącymi środowiska, społecznej odpowiedzialności i ładu korporacyjnego) i naciskiem na zieloną transformację.

Co ze złotem?

Złoto spadło poniżej wsparcia w rejonie 1830-1835 dolarów po ponownej nominacji Jerome'a Powella na stanowisko prezesa Fed, co w połączeniu ze spekulacjami Białego Domu wymusiło zmianę podejścia w Rezerwie Federalnej. W obliczu perspektywy, że ponad 200 mln pracujących zostanie poszkodowanych przez bierność Fed w sprawie inflacji w celu wsparcia tworzenia miejsc pracy dla 8 mln bezrobotnych, prawdopodobnie skłoniło to prezydenta Bidena i jego zespół do podjęcia decyzji o utrzymaniu Powella na pokładzie, a równocześnie do przeczytania mu brytyjskiej ustawy o zamieszkach (the Riot Act), żądając zmiany podejścia.

Co zrobi Fed?

Po ponownej nominacji zarówno Powell, jak i Brainard, nowa wiceprezes,zaprezentowali wyraźną zmianę retoryki. Powell powiedział m.in: „Wiemy, że wysoka inflacja zadaje cios rodzinom, w szczególności tym, które mają mniejszą możliwość ponoszenia wyższych kosztów podstawowych produktów i usług, takich jak żywność, mieszkanie czy transport. Będziemy wykorzystywać nasze narzędzia zarówno do wspierania gospodarki i silnego rynku pracy, jak i do zapobiegania umacnianiu się wyższej inflacji”.

Uwagi te zaszkodziły złotu, ponieważ zapewniły dolarowi dodatkowy impuls i zwiększyły liczbę oczekiwanych podwyżek stóp o 25 punktów bazowych w 2022 r. do trzech. Na długim końcu krzywej, rentowność dziesięcioletnich obligacji zaczęła zbliżać się do kluczowego oporu w okolicach 1,7 proc.. Dodatkowym czynnikiem przeceny złota były dane amerykańskiej komisji ds. obrotu towarowymi kontraktami terminowymi (Commodity Futures Trading Commission, CFTC), z których wynika, że poziom spekulacyjnych długich pozycji w złocie na rynku kontraktów terminowych wzrósł trzykrotnie do poziomu czternastomiesięcznego maksimum przed, a także w szczególności po wstrząsającym odczycie CPI z początku listopada.

Sytuacja ta uległa gwałtownemu odwróceniu w piątek po pojawieniu się informacji o wirusie, wspierając tym samym silne ożywienie złota z powrotem powyżej 1800 dolarów . Poza tym, że likwidacja długich pozycji stworzyła miejsce dla nowych długich pozycji, początkowe ożywienie było wyraźnie napędzane przez popyt na bezpieczne aktywa - kryptowaluty poszły w dół o ponad 10 proc., natomiast srebro i platyna, ze względu na ich znaczenie jako metali przemysłowych, znalazły się na dole tabeli wyników tygodnia. Może to sprawić, że złoto będzie miało trudności z dokonaniem dalszych postępów.

Z technicznego punktu widzenia złoto będzie musiało przebić się przez pasmo oporu zaczynające się na poziomie 1816 dolarów, a dopiero wybicie powyżej 1840 dolarów będzie sygnałem, że impet powrócił na tyle, by wywołać ruch w kierunku nowego maksimum cyklu powyżej 1877 dolarów. Wiele będzie zależeć od tego, czy obecne szczepionki okażą się skuteczne wobec nowego wariantu, co pozwoli potencjalnie uniknąć większych konsekwencji gospodarczych.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank