Analiza danych

KAS ma prawo zastosować blokadę rachunku bankowego wtedy, gdy jest to konieczne, aby przeciwdziałać wykorzystywaniu sektora finansowego do wyłudzeń skarbowych.

Rozwiązanie to wprowadzono głównie z myślą o przerywaniu karuzel VAT oraz zapobieganiu dokonywania nienależnych zwrotów VAT. Blokady dokonuje się przede wszystkim w oparciu o wynik analizy systemu STIR przetwarzającego dane przekazywane przez banki i SKOK-i. Analizie podlegają informacje o transakcjach na kontach tzw. podmiotów kwalifikowanych, tj. osób fizycznych wykonujących działalność gospodarczą, osób prawnych oraz jednostek organizacyjnych niemających osobowości prawnej, ale posiadających zdolność prawną. Monitorowane są ich bankowe rachunki rozliczeniowe, lokaty terminowe, konta prowadzone dla celów działalności gospodarczej w SKOK oraz rachunki VAT. STIR nie obejmuje kont osób fizycznych służących do celów prywatnych.

Pozyskane dzięki STIR informacje o rachunkach podmiotów kwalifikowanych, transakcjach oraz wskaźniku ryzyka są przekazywane Szefowi KAS. Te dane, w połączeniu z innymi informacjami posiadanymi i dostępnymi administracji skarbowej (np. ze sprawozdań finansowych, KRS czy JPK_VAT), pozwalają na dokonanie analizy wystąpienia nadużyć skarbowych, a w razie potrzeby - na blokadę rachunku podmiotu kwalifikowanego.

Szybka blokada

Blokada stosowana jest na okres nie dłuższy niż 72 godziny, ale może być przedłużona na oznaczony czas, nie dłuższy niż 3 miesiące. Krótka blokada rachunku zarządzana jest wtedy, gdy zebrane informacje wskazują na wykorzystywanie działalności sektora finansowego do celów mających związek z wyłudzeniami skarbowymi lub do czynności zmierzających do wyłudzenia skarbowego, a blokada jest konieczna, aby temu przeciwdziałać. Stanowi tak art. 119zv § 1 Ordynacji podatkowej. Powodem przedłużenia blokady jest natomiast istnienie uzasadnionej obawy, że podmiot kwalifikowany nie wykona istniejącego lub mającego powstać zobowiązania podatkowego lub zobowiązania z tytułu odpowiedzialności podatkowej osób trzecich, przekraczającego równowartość 10.000 euro.

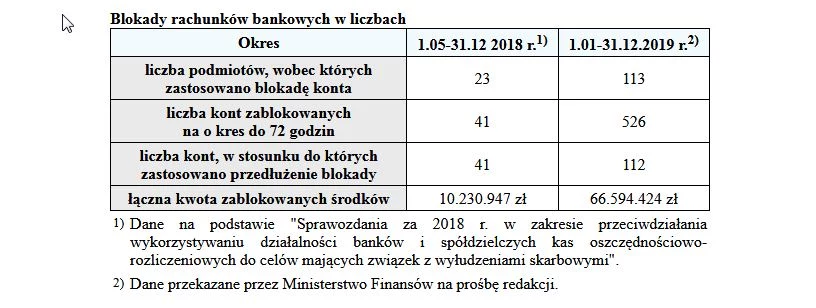

Przeliczenia na złote dokonuje się według średniego kursu euro ogłaszanego przez NBP w ostatnim dniu roboczym roku poprzedzającego rok, w którym wydano postanowienie o przedłużeniu blokady. Wskazuje na to art. 119zw § 1 Ordynacji podatkowej. Możliwość stosowania blokady istnieje od 30 kwietnia 2018 r. W 2018 r. zostało nią objętych 41 kont, należących do 23 podmiotów, na kwotę ponad 10 mln zł. W 2019 r. zablokowano już 526 rachunków bankowych 113 podmiotów na łączną kwotę ponad 66 mln zł.

Dane te pokazują dynamiczną tendencję wzrostową. Przedstawione w czerwcu 2019 r. przez KAS sprawozdanie za 2018 r. w zakresie przeciwdziałania wykorzystywaniu sektora bankowego do celów mających związek z wyłudzeniami skarbowymi1) kończy się zresztą stwierdzeniem, że w kolejnych latach planowane jest jeszcze intensywniejsze wykorzystywanie STIR do walki z nieuczciwościami podatkowymi. Warto przypomnieć, że resort finansów, uzasadniając wprowadzenie regulacji dotyczących blokad, zakładał stosowanie tego rozwiązania w przypadku około 4.650 kont rocznie.

Pozycja podmiotu

Podmioty, których konta zostały zablokowane, nie mają praktycznie żadnych szans na zmianę tego stanu rzeczy. Krótkiej blokady rachunku nie można w żaden sposób zakwestionować. Ma ona formę żądania przekazanego przez Szefa KAS do banku lub SKOK-u, a nie postanowienia czy decyzji. Podmiot kwalifikowany nie jest uprzedzany o zamiarze jej zastosowania. Przedłużenie blokady wymaga już wydania postanowienia przez Szefa KAS. Przysługuje na nie zażalenie. Nie ma jednak co liczyć na jego pozytywne rozpatrzenie. Żadne zażalenie złożone w 2018 r. i 2019 r. nie zostało uwzględnione. Nie stwierdzono uchybień skutkujących uznaniem ich za zasadne. Po wyczerpaniu trybu zażaleniowego postanowienie można zaskarżyć do sądu administracyjnego. Akta sprawy i odpowiedź na skargę muszą być przekazane sądowi administracyjnemu w ciągu 7 dni od otrzymania skargi. Termin rozpatrzenia skargi wynosi 30 dni. Należy jednak zaznaczyć, że przedmiotem sporu są przesłanki przedłużenia blokady, czyli wyłącznie istnienie ryzyka niewykonania zobowiązania podatkowego przekraczającego równowartość 10.000 euro.

Nie chodzi o rozstrzygnięcie kwestii, czy konto jest wykorzystywane do wyłudzeń skarbowych, np. czy przedsiębiorca faktycznie uczestniczył w karuzeli podatkowej w celu wyłudzenia VAT. Te zagadnienia są przedmiotem innego postępowania, np. kontroli celno-skarbowej. Sądy administracyjne w zasadzie zgodnie uzależniają pozycję podmiotu, którego konto zostało zablokowane, od specyfiki postępowania dotyczącego dokonania blokady i jej przedłużenia. Postanowienie o przedłużeniu blokady musi być wydane w ciągu 3 dni. Wyklucza to przeprowadzenie postępowania z klasycznym postępowaniem dowodowym, zapewnieniem podmiotowi kwalifikowanemu czynnego udziału, wyznaczeniem terminu do zapoznania się z aktami sprawy. Nierealne jest odebranie wyjaśnień od przedsiębiorcy czy przesłuchanie świadków.

Wystarczy, że po analizie ryzyka przepływów pieniężnych istnieje ryzyko wykorzystania instytucji finansowych do wyłudzania podatku (por. wyrok WSA w Warszawie z dnia 4 stycznia 2019 r., sygn. akt III SA/Wa 2960/18). Pojawiają się co prawda głosy, że specyfika postępowania dotyczącego blokady rachunku i jej przedłużenia nie wyklucza stosowania przepisów regulujących postępowanie dowodowe w sprawach podatkowych, ale sprowadza się to właściwie do rzetelnej analizy materiałów uzasadniających zastosowanie blokady.

W świetle art. 119zzb § 4 Ordynacji podatkowej w zakresie nieuregulowanym do postępowań dotyczących blokady rachunku stosuje się odpowiednio przepisy o postępowaniu podatkowym zawarte w dziale IV Ordynacji podatkowej. Szybkość postępowania nie zwalnia z obowiązku odpowiedniego stosowania reguł proceduralnych. Szef KAS powinien zebrać i rozpatrzyć kompletny materiał dowodowy. Konieczne jest ustalenie okoliczności odnoszących się do przedsiębiorcy, jego kontrahentów, otoczenia biznesowego, które pozwolą na dokonanie oceny zasadności zastosowania blokady rachunku bankowego (por. wyrok WSA w Warszawie z dnia 26 lutego 2019 r., sygn. akt III SA/Wa 409/19).

Podstawa prawna: Ustawa z dnia 29.08.1997 r. - Ordynacja podatkowa (Dz. U. z 2019 r. poz. 900 ze zm.)

autor: Małgorzata Żujewska Gazeta Podatkowa nr 14 (1680) z dnia 2020-02-17