Pomagajmy Ukrainie - Ty też możesz pomóc

- Szanse na uzyskanie zaświadczenia o niezaleganiu w podatkach przekreśla spór podatnika z organami skarbowymi o wymiar podatku

- Uzyskanie zaświadczenia o niezaleganiu w podatkach jest niemożliwe w toku weryfikacji zasadności zwrotu podatku przeznaczonego na pokrycie zaległości podatkowej

- Właśnie wchodzą w życie przepisy umożliwiające generowanie automatycznie w serwisie e-Urząd Skarbowy zaświadczenia o niezaleganiu w podatkach

Urząd skarbowy ma obowiązek przed wystawieniem zaświadczenia sprawdzić, czy w stosunku do wnioskodawcy nie toczy się postępowanie określeślające wysokości jego zobowiązań podatkowych

Urząd skarbowy wystawia zaświadczenie o niezaleganiu w podatkach na wniosek podatnika. Potwierdza ono stan faktyczny lub prawny istniejący w dniu wydania.

Nie każda ulga

Otrzymanie zaświadczenia o niezaleganiu w podatkach jest możliwe tylko w dwóch przypadkach. Po pierwsze, gdy urząd skarbowy na podstawie posiadanej dokumentacji oraz informacji otrzymanych od innych organów podatkowych stwierdzi, że podatnik uiścił należne podatki. Po drugie, gdy podatnik ma zaległości podatkowe, ale ich zapłata wraz z odsetkami za zwłokę została odroczona lub rozłożona na raty na podstawie decyzji organu podatkowego i nie upłynęły jeszcze wskazane w niej nowe terminy płatności.

Drugi przypadek nie obejmuje sytuacji, kiedy zobowiązanie podatkowe ma być uiszczone w terminie wynikającym z układu restrukturyzacyjnego, nawet jeżeli został on zatwierdzony przez właściwy sąd powszechny. Taki układ nie jest równoznaczny z wydaniem decyzji o odroczeniu lub rozłożeniu na raty zapłaty zaległości podatkowej (por. wyrok NSA z dnia 8 stycznia 2021 r., sygn. akt II FSK 1867/20).

Sporna kwota

Szanse na uzyskanie zaświadczenia o niezaleganiu w podatkach przekreśla spór podatnika z organami skarbowymi o wymiar podatku.

Urząd skarbowy ma obowiązek przed wystawieniem zaświadczenia sprawdzić, czy w stosunku do wnioskodawcy nie toczy się postępowanie mające na celu ustalenie lub określenie wysokości jego zobowiązań podatkowych. Chodzi o postępowanie pierwszoinstancyjne. Jeżeli jest ono prowadzone, a zgromadzony materiał dowodowy pozwala na zamknięcie sprawy, powinna być niezwłocznie wydana decyzja ustalająca lub określająca wysokość zobowiązań podatkowych, w celu wykazania ich w zaświadczeniu. W przypadku gdy doręczenie podatnikowi decyzji kończącej postępowanie podatkowe jest niemożliwe przed upływem terminu do wydania zaświadczenia, wystawia się zaświadczenie zawierające informację o prowadzonym postępowaniu lub jego zakończeniu. Przewiduje to art. 306e § 2 i § 3 Ordynacji podatkowej.

Urząd skarbowy nie wyda natomiast zaświadczenia o niezaleganiu w podatkach, jeżeli w obrocie prawnym funkcjonuje decyzja określająca wysokość zobowiązania podatkowego, nawet gdy nie jest ona ostateczna i nie została opatrzona rygorem natychmiastowej wykonalności. Zaległość podatkowa wynikająca z takiego rozstrzygnięcia nie podlega realizacji. Wstrzymanie wykonalności nie oznacza jednak zawieszenia bytu prawnego decyzji. Urząd skarbowy musi uwzględnić istnienie kwoty, która chociaż nie może być przez administrację skarbową w żaden sposób dochodzona, to zgodnie z rozstrzygnięciem wprowadzonym do obrotu prawnego stanowi zaległość podatkową (por. wyrok NSA z dnia 9 marca 2021 r., sygn. akt III FSK 2509/21).

Zaliczenie podatku

Uzyskanie zaświadczenia o niezaleganiu w podatkach jest niemożliwe także w toku weryfikacji zasadności zwrotu podatku przeznaczonego na pokrycie zaległości podatkowej.

Zaliczenie zwrotu VAT następuje z dniem złożenia deklaracji (JPK_V7M/JPK_V7K) wykazującej zwrot VAT. Zarachowanie nie następuje jednak automatycznie - z urzędu lub na wniosek - eliminując lub zapobiegając powstaniu zaległości podatkowej. Urząd skarbowy ma prawo zbadać zasadność zwrotu VAT. Rezultatem wszczęcia postępowania weryfikacyjnego, np. czynności sprawdzających, jest wstrzymanie zarachowania do czasu zakończenia tego postępowania.

Urzędowi skarbowemu nie wolno dysponować kwotą, której istnienie i wysokość podlega sprawdzeniu, a przez to nie jest ostatecznie znana. Zarachować można wyłącznie podatek, który faktycznie podlega zwrotowi, tzn. co do zwrotu którego nie ma żadnych wątpliwości. Urząd skarbowy nie może zignorować faktu istnienia nieuregulowanego w terminie podatku tylko dlatego, że podatnik zadeklarował na jego pokrycie zwrot VAT. Zaległość podatkowa istnieje do momentu zakończenia postępowania weryfikacyjnego zasadność zwrotu podatku. Zwrot może, ale nie musi okazać się zasadny (por. wyrok NSA z dnia 11 czerwca 2019 r., sygn. akt II FSK 2131/17).

Podatki z hipoteką

Problem z uzyskaniem zaświadczenia mają również podatnicy, których zobowiązania podatkowe zostały zabezpieczone hipoteką przymusową.

Formalnie takie zobowiązania podatkowe nie przedawniają się, z tym że po upływie terminu przedawnienia nie może być prowadzona egzekucja z innych składników majątku podatnika niż z przedmiotu hipoteki przymusowej. Wynika tak z art. 70 § 8 Ordynacji podatkowej. Sądy - zarówno powszechne, jak i administracyjne - nie mają wątpliwości, że wspomniany przepis należy traktować jako sprzeczny z zasadami konstytucyjnymi na podstawie wyroku Trybunału Konstytucyjnego z dnia 8 października 2013 r., sygn. akt SK 40/12. Zobowiązanie podatkowe zabezpieczone hipoteką przymusową przedawnia się więc na zasadach ogólnych.

Sądy administracyjne zasadniczo zgadzają się, że formuła postępowania mającego na celu wydanie zaświadczenia wyklucza przeprowadzenie analizy sprawy pod kątem tzw. oczywistej niekonstytucyjności przepisów podatkowych, które odnoszą się do sytuacji prawnej podatnika. Rolą urzędu skarbowego nie jest badanie konsekwencji ustanowienia hipoteki przymusowej w sytuacji, gdy ma on jedynie zaświadczyć, co wynika z posiadanej przez niego dokumentacji (por. wyrok NSA z dnia 4 marca 2020 r., sygn. akt II FSK 2033/19). Można jednak spotkać mniej rygorystyczne podejście. Urząd skarbowy może wydać zaświadczenie o niezaleganiu w podatkach, jeżeli kwestia przedawnienia zobowiązań podatkowych nie budzi wątpliwości po przeprowadzeniu szczątkowego postępowania wyjaśniającego i przy prawidłowej wykładni art. 70 § 8 Ordynacji podatkowej (por. wyrok NSA z dnia 4 sierpnia 2021 r., sygn. akt III FSK 3865/21).

BIZNES INTERIA na Facebooku i jesteś na bieżąco z najnowszymi wydarzeniami

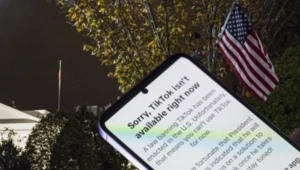

Zaświadczenia w e-Urzędzie Skarbowym

7 lipca 2022 r. weszły w życie przepisy umożliwiające generowanie automatycznie w serwisie e-Urząd Skarbowy zaświadczenia o niezaleganiu w podatkach lub stwierdzającego stan zaległości (ZAS-W). Usługa ta nie została jednak jeszcze udostępniona (stan na dzień oddania "GP" do druku). Warunkiem otrzymania zaświadczenia na konto w serwisie jest wyrażenie zgody na jego doręczanie tą drogą. Automatyczne wydanie zaświadczenia będzie odbywać się bez udziału urzędu skarbowego. Zostanie ono podpisywane pieczęcią Szefa KAS. Podatnik może pobrać zaświadczenie jako dokument elektroniczny. Dokument ten ma taką samą moc prawną jak dokument papierowy. Dokumentem jest jednak tylko plik elektroniczny doręczony podatnikowi w e-Urzędzie Skarbowym. Wydruk nie ma takiej mocy prawnej. Nie będzie też dodatkowo podpisywany przez pracownika urzędu skarbowego. Zaświadczenia wystawione w formie dokumentu elektronicznego powinny być jednak respektowane, jeżeli zostaną przedstawiane przy załatwianiu różnego rodzaju spraw, np. w banku czy na uczelni. Zaświadczenia wydane na wniosek złożony za pośrednictwem serwisu są zwolnione z opłaty skarbowej.Podstawa prawna

Ustawa z dnia 29.08.1997 r. - Ordynacja podatkowa (Dz. U. z 2021 r. poz. 1540 ze zm.)

autor: Małgorzata Żujewska

Gazeta Podatkowa nr 59 (1934) z dnia 2022-07-25

***