RPP postanowiła utrzymać stopy procentowe NBP na niezmienionym poziomie i stopa referencyjna nadal wynosi 5,75 proc. Ekonomiści ostrzegają, że to oznacza, że realne stopy rosną.

- Wraz z umocnieniem złotego (EURPLN już poniżej 4,20) oraz QT w tle (wykupy obligacji skarbowych z portfela NBP) mamy więc istotne zaostrzenie warunków monetarnych. Czy to właściwe przy niezłych perspektywach inflacji, zagrożeniach dla wzrostu gospodarczego oraz wysiłku modernizacyjnym i obronnym? Wyraźna aprecjacja złotego, wbrew podwyższonej niepewności na rynkach i ryzyka geopolitycznego oraz pogorszenia sytuacji w krajowym bilansie płatniczym, sugeruje, że zdaniem rynku polityka pieniężna w Polsce wymaga dostrojenia - skomentował Piotr Bujak, główny ekonomista PKO BP.

Oczekiwanie na ruch RPP. "Obniżki zobaczymy dopiero jesienią"

Na obniżki czekają zarówno ci, którzy przy tych stopach nie mają wystarczającej zdolności kredytowej, a chcieliby kupić mieszkanie i ci, którzy już spłacają kredyty hipoteczne. Muszą się jednak uzbroić w cierpliwość.

Oprocentowanie kredytów mieszkaniowych o zmiennej stopie jest oparte na rynkowej stawce WIBOR, która wyprzedza spodziewane ruchy RPP.

- Zmiany stawki WIBOR 6M sugerują, że w najbliższych 6 miesiącach również nie ulegną zmianie. Jednocześnie rynek kontraktów terminowych przewiduje spadek stóp o 0,75 pp. w tym roku. Wygląda więc na to, że obniżki zobaczymy dopiero jesienią. Spadek stóp o 0,75 pp. spowodowałby obniżenie raty przeciętnego (400 tys. zł, na 30 lat) kredytu hipotecznego o 196 zł - wylicza Jarosław Sadowski, dyrektor analiz w Rankomat.pl.

Analizując zmiany poziomu stawki WIBOR 6M, można odnieść wrażenie, że moment obniżek się oddala. - O ile w pierwszej połowie grudnia stawka WIBOR 6M spadła do 5,77 proc., to obecnie znów wzrosła do poziomu 5,81 proc. Wygląda więc na to, że banki nie spodziewają się obniżek w ciągu najbliższych 6 miesięcy. Prognozowany moment obniżek uległ przesunięciu - dodaje analityk.

Efekt wysokich stóp procentowych. Polacy nadpłacają kredyty

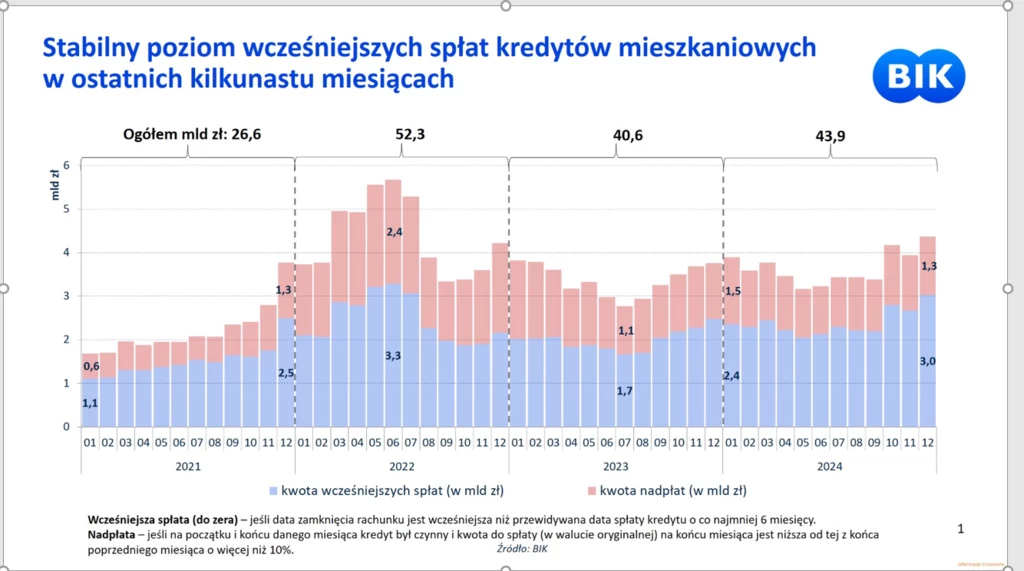

Utrzymujące się wysokie stopy procentowe, najwyższe w UE powodują, że posiadacze kredytów mieszkaniowych je nadpłacają, żeby nie płacić horrendalnych odsetek.

W 2024 roku kwota nadpłat i spłat całkowitych sięgnęła 44 mld zł i byłą nawet wyższa niż rok wcześniej - wynika z danych BIK. Skokowo wzrosła od 2022 roku, po tym jak stopy wystrzeliły w górę.

- Przy obecnym poziomie oprocentowania niemal wszystkim opłaca się nadpłacać kredyty hipoteczne. W przypadku kredytów z kilku ostatnich lat oprocentowanie wynosi bowiem ok. 7,3 proc. Przy starszych, z marżą ok. 1 proc., będzie to ok. 6,75 proc. Nawet jeśli ulokują te pieniądze na promocyjnej lokacie na 7 proc., to po uwzględnieniu podatku daje to 5,67 proc., a zwykle to oprocentowanie jest znacznie niższe. Bardzo trudno wiec znaleźć bezpieczne rozwiązanie, które przyniesie wyższe korzyści niż nadpłata kredytu - tłumaczy Sadowski.

Wakacje kredytowe na nowych warunkach. Ile osób skorzystało?

W ubiegłym roku sytuacja zamożniejszych kredytobiorców się zmieniła. W poprzednich dwóch latach obowiązywały bezwarunkowe wakacje kredytowe, z których mógł korzystać niemal każdy bez względu na dochód i obciążenie spłatą. Dlatego sięgali po nie niemal wszyscy.

Natomiast od 2024 wprowadzono ograniczenia i z kredytowych wakacji mogli skorzystać ci, którym rata zjada 30 proc. dochodu (wyjątkiem jest sytuacja, w której kredytobiorca utrzymuje co najmniej trójkę dzieci lub dzieci niepełnosprawnych bez względu na wiek) - wówczas kryterium wartości rat w odniesieniu do dochodów (RdD - Rata do Dochodu) nie obowiązuje.

Kryterium nie jest zbyt restrykcyjne, ale w efekcie jego wprowadzenia z tej opcji skorzystała zdecydowanie mniejsza grupa.

"Do końca grudnia z wakacji kredytowych na nowych warunkach od 1 czerwca 2024 r. skorzystało 201 tys. osób w ramach 120 tys. kredytów mieszkaniowych na kwotę 35 mld zł" - wynika z danych udostępnionych nam przez BIK.

Dla porównania rok wcześniej, w 2023, kiedy nie było jeszcze warunku wysokości raty do dochodu, z tej możliwości skorzystało 2 mln klientów, posiadaczy 1,2 mln kredytów na kwotę 286 mld zł. Różnica jest więc kolosalna.

Jednocześnie w ubiegłym roku niewielka grupa sięgnęła po pomoc w spłacie rat do Funduszu Wsparcia Kredytobiorców.

W 2024 roku zgłosiło się zdecydowanie mniej osób niż rok wcześniej i to mimo znacznego poluzowania warunków pozwalających na skorzystanie z tej formy pomocy. W 2024 roku zawarto łącznie 3,5 tys. umów o udzielenie wsparcia w ramach Funduszu Wsparcia Kredytobiorców na łączną kwotę 288,5 mln zł (bez umów powodziowych). To mniej niż rok wcześniej, gdy zawarto łącznie 5,5 tys. umów o łącznej wartości 368 mln zł.

Monika Krześniak-Sajewicz