RPP zgodnie z przewidywaniami nie zmieniła stóp procentowych, ale nie oznacza to, że raty kredytów hipotecznych stoją w miejscu. Te oparte są o rynkowy wskaźnik WIBOR, który zmienia się w zależności od spływających danych i oczekiwań na kolejne ruchy Rady.

Jednej grupie rata kredytu wzrośnie, a drugiej spadnie

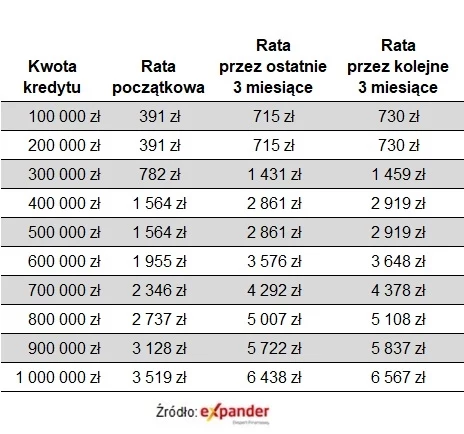

- Część kredytobiorców może być zaskoczona, ponieważ ich raty wzrosną. Dotyczy to kredytów o zmiennym oprocentowaniu, opartych na stawce WIBOR 3M, dla których ostatnia aktualizacja oprocentowania miała miejsce na początku listopada. Wówczas stawka WIBOR 3M wynosiła 5,64 proc., a obecnie jest to 5,85 proc. W rezultacie, po aktualizacji oprocentowania, rata takiego kredytu na kwotę 400 tys. zł, udzielonego w lutym 2021 r. na 30 lat, wzrośnie z 2 861 zł do 2 919 zł - tłumaczy Jarosław Sadowski, główny analityk Expandera.

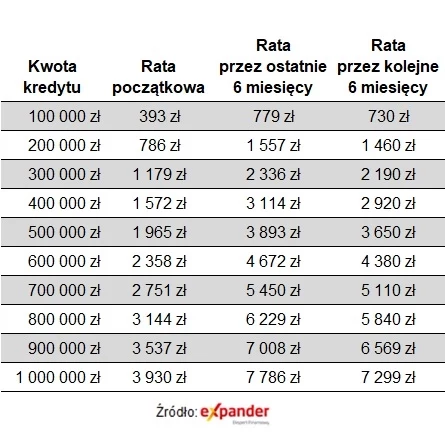

Z odwrotną sytuacją będą mieli do czynienia kredytobiorcy, których oprocentowanie oparte jest na stawce WIBOR 6M. Tutaj aktualizacja odbywa się co 6 miesięcy. Na początku sierpnia 2023 r. WIBOR 6M wynosił 6,58 proc., a obecnie 5,85 proc. To spowoduje, że rata spadnie z 3 114 zł do 2 920 zł.

Ciekawa sytuacja występuje jeśli chodzi o oprocentowanie dla nowych kredytów czyli tych, które są w ofertach banków.

Ile wynosi oprocentowanie nowych kredytów hipotecznych

Według danych NBP średnie oprocentowanie nowych kredytów hipotecznych, wypłaconych w grudniu 2023 r. (najnowsze dane), wyniosło 7,67 proc. Dla porównania, w najgorszym momencie, czyli w listopadzie 2022 r., wynosiło aż 9,42 proc. Oznacza to, że choć stopy procentowe NBP spadły o 1 pp., to średnie oprocentowanie nowo udzielanych kredytów hipotecznych zmniejszyło się aż o 1,75 pp. W przypadku kredytu na 400 tys. zł, na 30 lat, spowodowało to spadek pierwszej raty z 3 340 zł do 2 844 zł.

Oprocentowanie lokat mocno w dół

Jak pokazuje analiza Expandera, jeszcze mocniej spadło oprocentowanie lokat bankowych. Według danych NBP te zakładane w grudniu 2023 r. miały średnie oprocentowanie wynoszące 4,41 proc. Dla porównania, w najlepszym momencie, czyli w grudniu 2022 r., oprocentowanie wynosiło 6,25 proc. Niestety, nawet wtedy przeciętnej lokacie nie udało się pokonać inflacji. Po uwzględnieniu podatku oprocentowanie lokaty z oprocentowaniem na poziomie 6,25 proc. wynosi bowiem 5,06 proc. Tymczasem inflacja od grudnia 2022 r. do grudnia 2023 r. wyniosła 6,2 proc. Taka lokata przyniosła więc stratę w ujęciu realnym wynoszącą 1,07 proc. - wylicza Sadowski.