Mechanizm podzielonej płatności

Mechanizm podzielonej płatności polega na tym, że podatnicy, którzy otrzymali fakturę z wykazaną kwotą podatku, przy dokonywaniu płatności kwoty należności wynikającej z tej faktury mogą, a niektórzy muszą: kwotę odpowiadającą całości albo części kwoty podatku VAT wynikającej z otrzymanej faktury zapłacić na rachunek VAT, całość albo część kwoty odpowiadającej wartości sprzedaży netto wynikającej z tej faktury zapłacić na rachunek bankowy albo na rachunek w SKOK, dla których jest prowadzony rachunek VAT. Dotyczy on generalnie wszystkich przedsiębiorców w Polsce. Przy czym obowiązkowym MPP od listopada 2019 r. zostały objęte faktury o wartości brutto powyżej 15.000 zł lub równowartości tej kwoty, które dotyczą tzw. towarów i usług wrażliwych wymienionych w załączniku nr 15 do ustawy o VAT. W przypadku pozostałych transakcji MPP pozostaje dobrowolny.

Ponadto faktury, w których kwota należności ogółem stanowi kwotę powyżej 15.000 zł i obejmuje dokonaną na rzecz podatnika dostawę towarów lub świadczenie usług, o których mowa w załączniku nr 15 do ustawy - powinny zawierać wyrazy "mechanizm podzielonej płatności". Oznaczenie to sygnalizuje obowiązek zastosowania tego mechanizmu.

Rachunek VAT

Rachunek VAT jest zakładany przez banki lub SKOK-i dla każdego podmiotu posiadającego rachunek rozliczeniowy dla celów działalności gospodarczej. Nie jest więc samodzielnym kontem bankowym. Rachunek ten jest prowadzony w walucie polskiej. Otwarcie i prowadzenie rachunku VAT nie wymaga zawarcia odrębnej umowy. Bank ma obowiązek poinformowania posiadacza rachunku rozliczeniowego o numerze rachunku VAT oraz o ustalonych zasadach i terminach przekazywania danych o saldzie na tym rachunku. Bank nie wydaje do rachunku VAT instrumentu płatniczego. Rachunku tego nie trzeba zgłaszać do urzędu skarbowego. Nie trzeba go także zamieszczać na fakturach.

Wpłaty na rachunek VAT

Na rachunek VAT mogą być wpłacane wyłącznie środki pieniężne pochodzące m.in. z tytułu:

- zapłaty kwoty odpowiadającej kwocie podatku VAT,

- wpłaty kwoty podatku VAT przez podatnika z tytułu wewnątrzwspólnotowego nabycia paliw płynnych, na rzecz płatnika,

- przekazania środków z innego rachunku VAT posiadacza rachunku VAT prowadzonego w tym samym banku,

- zwrotu kwoty odpowiadającej kwocie VAT w przypadkach otrzymania faktur korygujących in minus lub zwrotu różnicy VAT w terminie 25 dni, dokonanej przez urząd skarbowy (jeśli podatnik zażądał zwrotu na ten rachunek).

Zobowiązania opłacane z rachunku VAT

Ze środków zgromadzonych na rachunku VAT podatnik może dokonać płatności kwoty odpowiadającej kwocie podatku VAT z tytułu nabycia towarów lub usług na rachunek VAT przy użyciu komunikatu przelewu, czy dokonać zwrotu podatku VAT w przypadku wystawienia korekty in minus przy użyciu komunikatu przelewu. Komunikat przelewu udostępniany jest przez bank lub SKOK, przeznaczony jest do dokonywania płatności w MPP, w którym podatnik wskazuje:

- kwotę odpowiadającą całości albo części kwoty podatku wynikającej z faktury, która ma zostać zapłacona w mechanizmie podzielonej płatności,

- kwotę odpowiadającą całości albo części wartości sprzedaży brutto,

- numer faktury, której dotyczy płatność

- NIP dostawcy towaru lub usługodawcy.

W praktyce zatem podatnik (nabywca) wypełnia jeden dokument, czyli komunikat przelewu, na którym wskazane będą dwie kwoty: kwota wartości sprzedaży brutto oraz kwota podatku. Bank (SKOK) dokona natomiast czynności mających na celu przekazanie na właściwe konta:

- kwoty odpowiadającej kwocie podatku - na rachunek VAT,

- pozostałej kwoty - na rachunek rozliczeniowy w banku albo na rachunek w SKOK.

Natomiast gdy podatnik reguluje należności za więcej niż jedną fakturę, komunikat przelewu obejmuje wszystkie faktury wystawione dla podatnika przez jednego dostawcę lub usługodawcę w okresie nie krótszym niż jeden dzień i nie dłuższym niż jeden miesiąc oraz zawiera kwotę odpowiadającą sumie kwot podatku wykazanych w otrzymanych fakturach. W tym przypadku w komunikacie przelewu zamiast numerów faktur, których dotyczy płatność, wskazuje się okres, za który dokonywana jest płatność. Natomiast w przypadku zapłaty zaliczek w komunikacie przelewu podatnik w miejsce numeru faktury wpisuje "zaliczka".

Ponadto podatnik ze środków zgromadzonych na rachunku VAT może dokonać wpłat na rachunek urzędu skarbowego z tytułu podatku VAT, dodatkowego zobowiązania podatkowego, odsetek za zwłokę w podatku VAT. Oprócz tego podatnik może uregulować także wpłaty na rachunek urzędu skarbowego z tytułu podatku dochodowego od osób prawnych, jak i fizycznych oraz zaliczek na ten podatek, a także odsetek za zwłokę w tych podatkach.

Z rachunku tego podatnik może również uregulować podatek akcyzowy, przedpłaty podatku akcyzowego, wpłaty dzienne, a także odsetki za zwłokę w podatku akcyzowym. Z rachunku tego mogą być także uregulowane należności celne oraz odsetki za zwłokę od tych należności, a także należności z tytułu składek ZUS.

Przekazywanie środków pomiędzy rachunkami VAT

Oprócz tego podatnik, bez żadnych ograniczeń, może dokonywać przesunięć środków pieniężnych pomiędzy swoimi rachunkami VAT. Jak bowiem wskazano w art. 62b ust. 2 pkt 6 ustawy - Prawo bankowe, rachunek VAT może być obciążony w celu przekazania środków na inny rachunek VAT posiadacza rachunku VAT prowadzony w tym samym banku przy użyciu komunikatu przelewu, w którym:

- w polu przeznaczonym na kwotę odpowiadającą całości albo części kwoty podatku wynikającej z faktury, która ma zostać zapłacona w MPP, jak i w polu przeznaczonym na kwotę odpowiadającą całości albo części wartości sprzedaży brutto należy wpisać kwotę przekazywanych środków,

- w polu przeznaczonym na wskazanie numeru faktury należy wpisać wyrazy "przekazanie własne",

- w polu przeznaczonym na wskazanie numeru, za pomocą którego dostawca towaru lub usługodawca jest zidentyfikowany na potrzeby podatku (NIP), należy wskazać numer, za pomocą którego posiadacz jest zidentyfikowany na potrzeby podatku VAT (swój NIP).

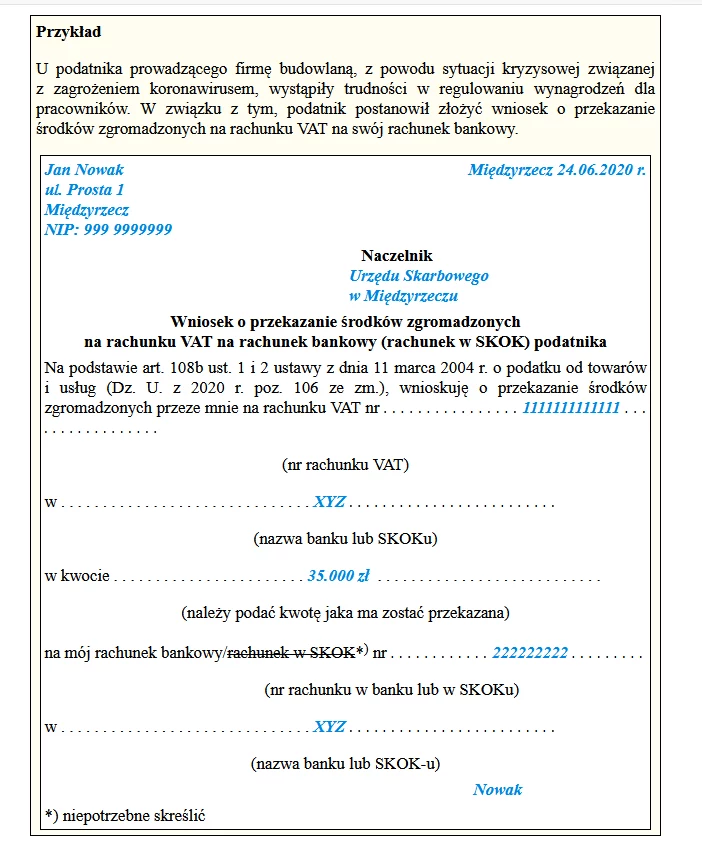

Wniosek o uwolnienie środków

Pomimo że środki zgromadzone na rachunku VAT są własnością podatnika, to jednak ma on ograniczony ustawowo zakres możliwości dysponowania tymi środkami. W przypadku wystąpienia kumulacji tych środków na rachunku VAT podatnik ma prawo do wystąpienia z pisemnym wnioskiem o dokonanie przelewu środków zgromadzonych na tym rachunku na jego rachunek bankowy prowadzony dla celów działalności gospodarczej. Obecnie z wnioskiem o przekazanie środków z rachunku VAT na rachunek bankowy mogą występować również osoby, które były wspólnikami spółki cywilnej lub handlowej niemającej osobowości prawnej.

Ustawodawca nie określił terminu, w jakim podatnik może złożyć ten wniosek, więc można przyjąć, że z takim wnioskiem podatnik może wystąpić w dowolnym momencie, w którym uzna, że kwota zgromadzona na rachunku VAT jest zbyt wysoka i chce uwolnić środki tam zgromadzone. Decyzja co do częstotliwości występowania z takim wnioskiem, jak i wysokość środków wskazanych we wniosku pozostaje w gestii podatnika. Wniosek składa się do naczelnika urzędu skarbowego.

Przepisy o VAT nie określają formalnego wzoru wniosku o dokonanie przelewu środków zgromadzonych na tym rachunku na jego rachunek bankowy prowadzony dla celów działalności gospodarczej. Jednak powinien on zawierać dane podatnika, numer rachunku VAT, na którym znajdują się środki, numer rachunku rozliczeniowego lub rachunku w SKOK, na który mają być przekazane środki z rachunku VAT oraz, wysokość środków, jaka ma zostać przekazana. Od wniosku tego nie pobiera się opłaty skarbowej.

Pamiętać przy tym należy, że wniosek złożony przez podatnika podlega weryfikacji przez naczelnika urzędu skarbowego, który w terminie 60 dni od jego otrzymania, w drodze postanowienia, na które podatnikowi służy zażalenie, wyraża zgodę na inne przeznaczenie środków i wskazuje ostateczną wysokość tych środków. Informację o wydanym w tej sprawie postanowieniu naczelnik urzędu skarbowego przekazuje bankowi albo spółdzielczej kasie oszczędnościowo-kredytowej, które prowadzą rachunek VAT wskazany we wniosku. Bank lub SKOK, który otrzyma to postanowienie, niezwłocznie obciąża rachunek VAT podatnika kwotą wskazaną w tej informacji i uznaje tą kwotą rachunek rozliczeniowy.

Aktywny wzór wniosku o dokonanie przelewu z rachunku VAT dostępny jest na stronie www.druki.gofin.pl.

Odmowa przekazania środków

Jak wskazano w art. 108b ust. 5 ustawy o VAT, naczelnik urzędu skarbowego może odmówić w drodze decyzji, wydania zgody na przekazanie środków zgromadzonych na rachunku VAT w określonych w tym przepisie przypadkach, czyli gdy podatnik ma zaległości podatkowe np. w podatku VAT, lub gdy zaistnieje uzasadniona obawa, że zobowiązanie podatkowe z tytułu podatku nie zostanie wykonane, w szczególności, gdy trwale podatnik nie opłaca wymagalnych zobowiązań podatkowych lub dokonuje czynności, które mogą utrudnić egzekucję zobowiązania podatkowego, np. podatnik zbywa majątek. Urząd nie wyrazi zgody na przekazanie środków z rachunku VAT także gdy zaistnieje uzasadniona obawa, że wystąpi zaległość podatkowa np. w podatku VAT lub zostanie ustalona sankcja.

W sytuacji gdy podatnik ma zaległości w VAT na kwotę niższą niż kwota wnioskowana, naczelnik urzędu wyda postanowienie o zgodzie na przekazanie części kwoty i decyzję o odmowie na kwotę odpowiadającą kwocie tych zaległości.

Przy czym należy pamiętać, że w czasie, kiedy urząd skarbowy rozpatruje wniosek podatnika, może on wykorzystywać środki z rachunku VAT do zapłaty kontrahentom faktur z wykorzystaniem mechanizmu podzielonej płatności lub do zapłacenia należnego VAT. W sytuacji gdy wysokość środków zgromadzonych na rachunku VAT będzie niższa niż kwota wskazana w postanowieniu, bank obciąży rachunek VAT do wysokości salda na tym rachunku i tą kwotą uzna rachunek rozliczeniowy wskazany w postanowieniu. W takim przypadku uznaje się, że pomimo iż przekazana kwota jest niższa niż wynikająca z wniosku i postanowienia w tej sprawie, nastąpiła całkowita realizacja postanowienia.

Podstawa prawna: Ustawa z dnia 11.03.2004 r. o VAT (Dz. U. z 2020 r. poz. 106 ze zm.)

autor: Aleksandra Węgielska Gazeta Podatkowa nr 53 (1719) z dnia 2020-07-02