Propozycja MF wywołała skrajnie różne opinie. Od rozczarowania, że zamiast powszechnej kwoty wolnej od podatku będzie trzeba zakładać nowy produkt i lokować oszczędności w bardziej ryzykowne instrumenty, po pochwały, że wreszcie jest zachęta, by ludzie nie trzymali wysokich kwot na niskooprocentowanych lokatach.

Zamiast oczekiwanej kwoty wolnej w "podatku Belki" (19 proc. od zysków kapitałowych) Ministerstwo Finansów zaproponowało nowy instrument, który ma skłonić Polaków, by zamiast trzymać pieniądze na bankowych rachunkach czy obligacjach zaczęli mocniej inwestować na rynku kapitałowym. Czy to się uda, są wątpliwości.

Osobiste Konta Inwestycyjne będą zwolnione z podatku od zysków kapitałowych do kwoty 100 tys. zł, w tym do 25 tys. zł ulokowanych w lokatach oraz obligacjach oszczędnościowych. Jednocześnie pojawił się zaskakujący element tego konta, bo dla nadwyżki ponad 100 tys. zł obowiązywać będzie podatek od aktywów w wysokości 0,8 proc. - 0,9 proc. wartości inwestycji.

Wbrew pozorom OKI może być prostszą konstrukcję niż ulga w "podatku Belki"

- Wprawdzie można mówić o pewnym zaskoczeniu, bo minister finansów zapowiadał zmiany w "podatku Belki". Jednak ja rozumiem tę formułę jako modyfikację zapowiadanego wcześniej rozwiązania, która, dzięki wyodrębnieniu rachunku OKI pozwoli uniknąć technicznych problemów z rozliczaniem zwolnienia z "podatku Belki" dla inwestycji do 100 tys. zł czy przerzucić te problemy na instytucje finansowe, które taki produkt będą oferować. Natomiast zaskoczeniem jest element mówiący o tym, że na OKI zwolnione z podatku będą inwestycje o wartości do 100 tys. zł, a powyżej tej kwoty nie będzie "podatku Belki", ale będzie inna forma podatku, którego do tej pory nie mieliśmy w Polsce - to znaczy podatek od wartości aktywów - ocenia Małgorzata Samborska, partner i doradca podatkowy Grant Thornton.

Jak tłumaczy, skoro ma to być podatek obliczany od średniorocznego stanu rachunku OKI, to zakładając, że w drugim roku inwestowania mam już 200 tys. zł, to ta nadwyżka oczywiście zostanie opodatkowana. A w kolejnym roku, gdyby się okazało, że na koniec roku mam 150 tys. zł, czyli ciągle nadwyżkę powyżej 100 tys. chociaż stan aktywów się skurczył - to mimo osiągniętej straty - też będziemy musieli zapłacić podatek.

- To jest dla mnie słaby punkt tej konstrukcji i pewien element ryzyka, bo przy dużej wartości aktywów może dojść do sytuacji, w której pojawi się strata, a mimo to, trzeba będzie zapłacić podatek. Ale z drugiej strony, jeśli będzie dochód, to jest to korzystniejsze rozwiązanie niż "podatek Belki". Zakładam też, że rozsądny inwestor, w momencie gdy stan rachunku przekroczy 100 tys. zł, może podejmować inne, korzystniejsze dla siebie decyzje - na przykład wycofać środki i zainwestować je gdzie indziej - dodaje Samborska.

Podzielone są opinie co do tego, kto w praktyce bardziej zyska? Czy zwykły Kowalski, który dotychczas inwestował w bezpieczne formy, czy rynkowi wyjadacze, bo dzięki temu obniżą podatek.

- W mojej ocenie to jest dobre rozwiązanie dla tych drobnych ciułaczy, bo to konto będzie najbezpieczniejsze dla tych, których wartość aktywów nie przekracza 100 tys. zł. Właśnie ze względu na to, że nadwyżka jest opodatkowana - i to od wartości aktywów. W związku z tym to rozwiązanie będzie podatkowo bezpieczne dla osób inwestujących mniejsze kwoty - uważa Małgorzata Samborska. Choć, żeby wykorzystać cały limit, trzeba będzie inwestować w bardziej ryzykowne instrumenty.

I to jest krytykowany element przez część ekspertów.

- Dla wielu Polaków rozczarowujące może być to, że w przypadku lokat i obligacji skarbowych limit w ramach OKI wyniesie nie 100 tys. zł, a jedynie 25 tys. zł. Pozostałe 75 tys. zł, aby mogły być zwolnione z podatku od zysków kapitałowych, musi zostać zainwestowane np. w akcje, fundusze inwestycyjne czy ETF-y. Tymczasem większość Polaków preferuje najbezpieczniejsze produkty oszczędnościowe - ocenia z kolei Jarosław Sadowski, dyrektor Departamentu Analiz Rankomat.pl.

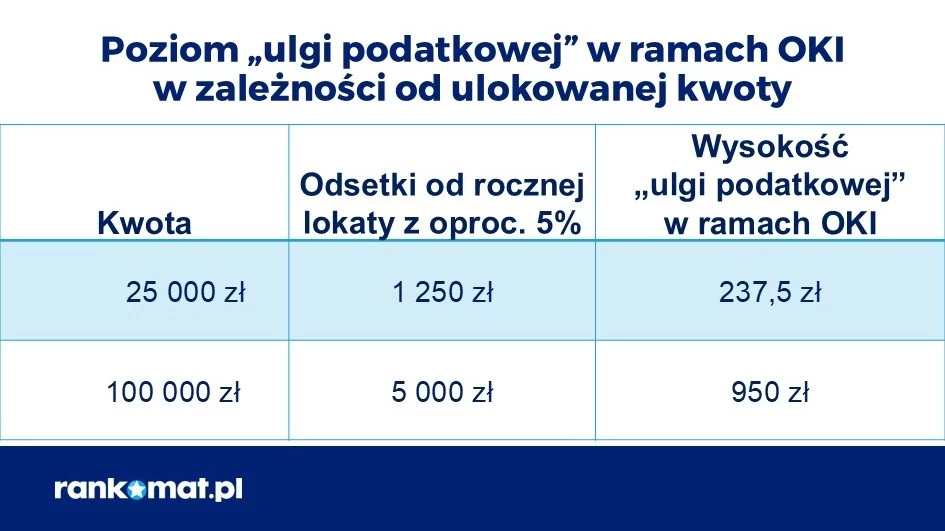

Wylicza, że jeśli ktoś dysponuje oszczędnościami w wysokości 100 tys. zł, ale nie chce inwestować, będzie mógł ulokować w OKI tylko 25 tys. zł. Jego "ulga podatkowa" wyniesie zatem 237,50 zł — przy założeniu rocznej lokaty z oprocentowaniem 5 proc. Gdyby możliwe było wpłacenie całych 100 tys. zł do OKI, ulga sięgnęłaby 950 zł. W opisanym przypadku będzie więc niższa o 712,50 zł w porównaniu do tego, czego można było się spodziewać po wcześniejszych zapowiedziach tego rozwiązania.

OKI mogą stanowić szczególną zachętę dla osób, które do tej pory nie inwestowały. Liczymy, że w ramach OKI istnieć będzie duża elastyczność inwestowania (dotycząca zarówno instytucji, jak i dostępnych instrumentów) oraz dokonywania wypłat. Z drugiej strony, dla inwestorów już posiadających swoje portfele minusem OKI jest brak możliwości przetransferowania aktywów - najpierw należy sprzedać aktywa (i zapłacić 19 proc. "podatku Belki", jeśli odnotowano zysk), a następnie na OKI wpłacić gotówkę i od nowa dokonywać zakupów. Być może dałoby się ten aspekt jeszcze poprawić, choćby dla szczególnych klas aktywów (obligacje skarbowe, akcje spółek dywidendowych etc.), których inwestorzy pozbywać się nie chcą - ocenia Stowarzyszenie Inwestorów Indywidualnych.

Według SII, na wprowadzeniu OKI szczególnie skorzystają też inwestorzy ponadprzeciętnie aktywni (poza IKE/IKZE) oraz generujący stopy zwrotu przewyższające negatywny wpływ podatku od aktywów, którego pojawienie się stanowi nowość w obszarze podatków dotyczących inwestowania.

Dla aktywnie inwestujących pojawiły się symulacje korzyści z zapłaty nowego podatku zamiast "Belki".

"Sporo ludzi od rana narzeka na propozycję MF, więc policzmy, dla kogo jest konto OKI. Opodatkowanie OKI wobec opodatkowania regularnego konta maklerskiego. Granicą opłacalności dla kwoty 2 mln jest 4,4 proc. zysku w ciągu roku" - wyliczył Mateusz Samołyk - autor bloga i prowadzący profil Inwestomat.eu.

Rynek czeka na projekt ustawy o OKI

- Nowy podatek i w nie do końca jasnej formule liczenia to też pytanie, czy rozliczenie ulgi będzie proste dla ludzi, czy nie? W mojej ocenie będzie tu zastosowany mechanizm podobny do obecnego przy "podatku Belki" - to instytucje finansowe będą pobierały ewentualny podatek, a nie sami podatnicy. Dla zwykłego Kowalskiego to może być rozwiązanie wygodne - może nawet wygodniejsze niż bezpośrednie inwestowanie w fundusze inwestycyjne, gdzie trzeba się samodzielnie rozliczać. Oczywiście musimy poczekać na szczegóły, ale skoro to ma być dedykowany rachunek, to jakieś systemowe rozwiązania powinny się pojawić. Nie wiemy na razie, jak ten produkt będzie integrował różne formy inwestowania w różnych instytucjach, bo przecież dużo osób będzie inwestować w różne instrumenty. Czy w ramach jednego OKI można mieć rachunki w kilku instytucjach, za pośrednictwem których inwestujemy. Skoro koncepcja polega na tym, że 100 tys. zł jest zwolnione, w tym osobne limity dla akcji i funduszy inwestycyjnych, obligacji i lokat - zastanawia się ekspertka Grant Thornton.

Próg 100 tys. w OKI powinien być waloryzowany jak IKE czy IKZE

Ekonomista Tomasz Wyłuda zwraca uwagę, że limit 100 tys. zł powinien być indeksowany tak jak przy IKE czy IKZE. Za kilka lat wraz z inflacją i wzrostem wynagrodzeń 100 tys. to nie będzie dużo pieniędzy. Stanie się to, co z kwotą wolną od podatku w PIT. Politycznie będzie trudne do przepchnięcia. Łatwiejsze do przepchnięcia dla obecnych polityków. Mogą pochwalić się lepszym programem, a utracone dochody podatkowe będą w innych kadencjach - komentuje.

Monika Krześniak-Sajewicz